Commencer à investir en bourse lorsqu’on est débutant peut être très impressionnant. Vous avez peur de franchir le pas ? Pour vous aider, voici notre guide de l’investissement boursier ! On vous apprend comment débuter sur les marchés financiers pas à pas et comment faire fructifier vos économies sur les marchés financiers. Le domaine de la bourse n’est pas aussi compliqué qu’on peut le penser, voici tous nos conseils pour vous lancer en toute confiance !

Débuter en bourse avec Mon Petit Placement

Pour ceux qui n’ont pas le temps de lire cet article et qui ne souhaitent pas gérer eux-même leurs investissements, l’application Mon Petit Placement est tout indiquée : elle rend la bourse accessible à tous en proposant des portefeuilles conseillés. Vous avez juste à répondre à un questionnaire et choisir votre profil ! Vous pouvez ensuite investir votre argent directement sur des portefeuilles proposés par les conseillers en investissements, et suivre simplement la performance une fois par mois. La meilleure manière d’investir en bourse pour un débutant sans avoir à gérer son allocation !

Ce qu’il faut savoir avant de débuter en bourse

De nombreuses idées reçues circulent sur les marchés financiers. Beaucoup imaginent que la bourse est un domaine réservé à une élite, aux banquiers ou aux traders professionnels, quand d’autres, au contraire, l’assimilent à un casino géant. Mais en réalité, l’investissement en bourse est accessible à tous, et notre but avec cet article est de vous faire comprendre que tout épargnant gagnerait à investir en bourse.

Les actions sont la classe d’actifs qui a engendré la plus grande croissance ces 40 dernières années, faisant même mieux que l’immobilier ! Et cela, pour plusieurs raisons : la bourse est poussée par la croissance économique, historiquement haussière, par les bénéfices des entreprises qui se répercutent sur les actions et sur les dividendes, ainsi que par les capitaux des fonds d’investissements.

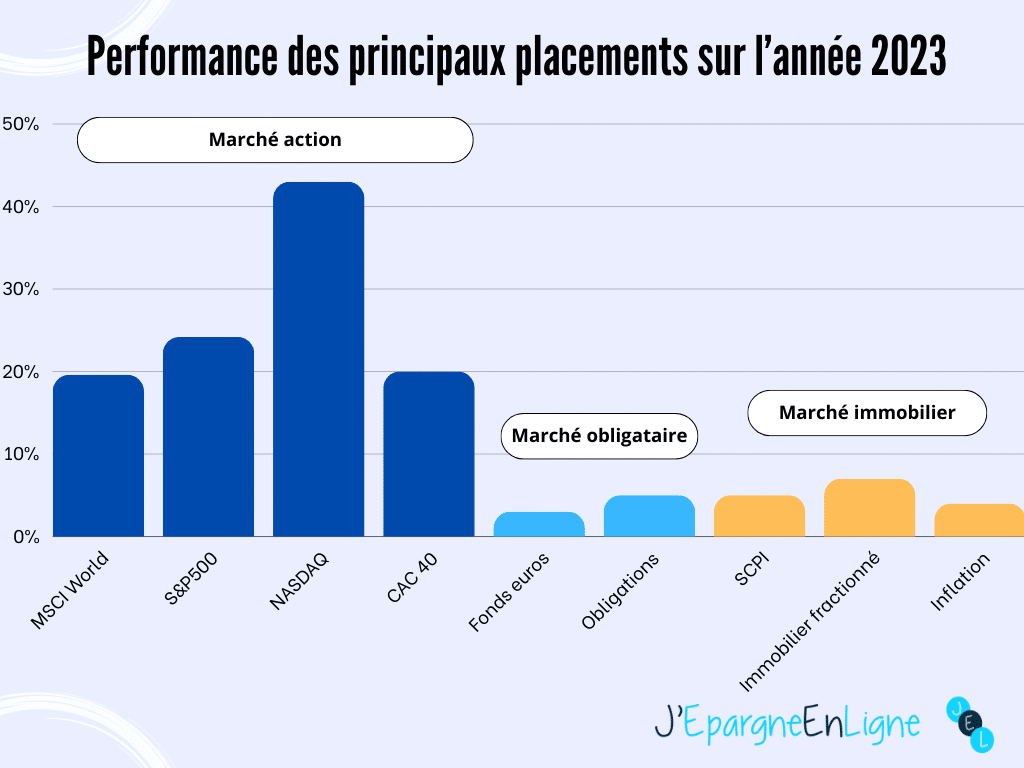

Pour que vous puissiez comparer, voici les performances des principaux placements sur l’année précédente :

On peut donc voir que les indices boursiers (en bleu) ont largement sur-performés les autres classes d’actifs ! Si la plupart d’entre nous imaginons le contraire, c’est par manque d’informations. Pourtant, les marchés boursiers sont présents partout. La bourse peut même être présente dans des endroits insoupçonnés : peut-être que, si un membre de votre famille a souscrit une assurance-vie pour vous ou que vous possédez une épargne salariale gérée par votre employeur, vous avez vous-même investi en bourse… sans le savoir ! Pour tout comprendre, découvrez les principales notions à connaître pour investir en bourse ainsi que nos conseils pratiques pour bien débuter en bourse.

Qu’est-ce que la bourse : explications pour les débutants

Lorsqu’on parle de la bourse en général, on désigne le lieu – virtuel – ou s’échangent des titres financiers entre différents investisseurs. Il existe différentes bourses dans les pays du monde entier : Bourse de Paris, Bourse de Francfort, de Londres, de New-York…

Ainsi, le but des bourses est de pouvoir s’échanger les titres financiers dans des conditions de sécurité satisfaisante pour l’acheteur et le vendeur. Pour faciliter encore plus ces échanges, les particuliers doivent utiliser des intermédiaires comme des banques en ligne ou classiques, des sociétés de gestion, des courtiers en bourse ou des conseillers financiers, qui effectueront leurs ordres d’achat ou de vente.

Quels sont les différents produits en bourse disponibles ?

Si la bourse nous fait instinctivement penser aux actions, il existe en réalité de nombreux produits et valeurs mobilières qui s’échangent en bourse. Selon nous, il est nécessaire de les connaître avant de se lancer. Si vous souhaitez consultez la description du produit, cliquez sur le nom pour faire apparaître le texte :

Les actions

Les actions d’entreprises sont le principal produit vendu en bourse. Il s’agit d’un titre de propriété d’entreprise. Ainsi, en achetant une ou plusieurs actions, vous devenez propriétaire d’une petite part de l’entreprise elle-même, tout comme les autres actionnaires. Ce titre vous donne des droits : une partie des bénéfices annuels de l’entreprise, qu’on appelle les dividendes (attention, les dividendes ne sont pas automatiques, une société peut choisir de ne pas en verser), et, en cas d’assemblée générale de l’entreprise, un droit de vote.

Les obligations

Les obligations sont des titres de dette, qui peuvent être publiques (émises par les États) ou privées (émises par les entreprises). Pour pouvoir en acquérir, il est le plus souvent nécessaire de passer par un fond spécialisé étant donné leur ticket d’entrée très élevé. Par exemple, les fonds en euros sont essentiellement composés d’obligations, ce qui leur permet de garantir le montant placé. En effet, au contraire des actions, le montant investi est protégé et n’évolue pas en fonction du marché, et la valeur du coupon ne fluctue pas. L’obligation comporte tout de même un risque de perte en capital dans la mesure où l’investisseur serait impacté si l’État ou l’entreprise qui l’a émise faisait faillite.

Les OPCVM

Les organismes de placement collectif en valeurs mobilières sont des fonds gérés par des sociétés de gestion, et qui sont investis dans un grand nombre d’actions. C’est donc le placement idéal si l’on ne souhaite pas choisir soi-même ses actions. Les OPCVM sont généralement basés sur un indice (le CAC 40 par exemple), une zone géographique (Monde, pays émergents, France, etc.) ou un secteur (industrie, technologie, santé, etc.). Le but est donc de battre le rendement de cet indice en effectuant des entrées et sorties favorables engendrant des plus-values. En contrepartie de la gestion active effectuée par une équipe d’experts, des frais de gestion et parfois d’entrée ou de sortie sont appliqués. Attention si en théorie il s’agit de la solution parfaite pour investir en Bourse, en pratique rares sont les fonds d’investissement qui parviennent à battre leur indice de référence dans la durée.

Les ETF : notre recommandation !

Les ETF ou trackers sont des fonds répliquant exactement les performances d’un indice (CAC 40, Nasdaq, S&P500, etc.), d’un panel d’actions en particulier (par exemple industries de la santé, secteur technologique, industries qui respectent les critères ESG ou les accords de Paris par exemple, les ETF Verts sont très appréciés ces dernières années) ou qui peuvent permettre d’investir sur une zone géographique (MSCI World, Europe, Pays Emergents, etc.). Comme les OPCVM, ils sont très pratiques pour diversifier son portefeuille, mais contrairement à eux, l’indice est répliqué très exactement. Le fonds demande donc beaucoup moins de gestion, ce qui fait qu’il coûte beaucoup moins cher (pas de frais d’entrée ou de sortie, et frais de gestion minimes). Aujourd’hui, il est recommandé aux débutants d’investir via les trackers, mais nous verrons cela plus loin…

Les produits immobiliers

Des SIIC (Société d’Investissement Immobilier Cotée) sont des titres cotés en Bourse qui permettent de se positionner sur le marché immobilier puisqu’il s’agit d’actions de sociétés immobilières. Contrairement aux SCPI, les foncières cotées sont accessibles sur le marché boursier, et sont connues pour leurs dividendes potentiellement généreux. Elles sont utiles pour ceux qui souhaitent diversifier leur patrimoine sans acheter de l’immobilier directement.

Les produits complexes

Il existe des produits dérivés de toutes sortes : CFD, warrants, certificats, turbos, futures, etc. Ce sont des produits spécifiques qui permettent le plus souvent de bénéficier d’un effet de levier (les variations seront deux, trois, quatre fois plus élevées pour un levier X2, X3 ou X4, et parfois même il peut être beaucoup plus important), et de se positionner sur un actif à la hausse ou à la baisse, afin de dégager de la performance peu importe les circonstances de marchés. Ces produits souvent complexes à manier sont bien plus risqués que les produits classiques (actions, OPCVM, ETF, etc.) et nous les déconseillons aux investisseurs débutants, occasionnels ou présentant un profil prudent ou équilibré. Nous avons rédigé un article spécifique sur les CFD si cela vous intrigue.

Les choses à faire avant d’investir en bourse

Avant de vous lancer en bourse (ce qui sera le sujet de la deuxième partie de notre article), nous avons quelques recommandations pour vous :

1) Définir son horizon de placement

Il est indispensable de savoir combien de temps vous avez devant vous pour investir. Typiquement, si votre horizon de temps est long, alors, vous pourrez vous permettre de prendre plus de risques (par exemple faire du stock-picking avec une partie de votre portefeuille si vous croyez en certaines entreprises, investir sur des indices plus volatils comme le Nasdaq…). Si votre horizon de placement est de moins de cinq ans, alors là, vous devrez privilégier les actifs les moins risqués comme des fonds obligataires par exemple mais aussi pourquoi pas investir dans un panel d’actions large (un ETF Monde par exemple) et rester vigilant quant à l’évolution des cours pour sécuriser vos plus-values si les marchés venaient à s’installer sur des sommets.

2) Définir le risque que l’on est prêt à prendre

Logiquement, lorsque l’on investit en bourse, on est conscient qu’il y a des risques. Ainsi, si vous n’êtes pas très à l’aise avec cela, et que vous vous décrivez plutôt comme un profil défensif ou équilibré-défensif, nous vous conseillons d’investir via une assurance-vie une part limitée de votre capital (par exemple, 30 % ou 40 %) dans des fonds types ETF, et le reste en fonds euro. Et pour ceux qui, en plus de cela, n’ont pas envie de s’investir dans la gestion de leur portefeuille car la bourse les effraie, nous leur conseillons la gestion pilotée : nous avons dédié un article complet au choix de la gestion sous mandat.

3) Choisir une technique d’investissement

Il y a trois manières de gagner de l’argent en bourse :

- Investir sur le long terme et récupérer toute la plus-value à la fin : c’est une très bonne technique selon nous pour les personnes qui disposent de longues années devant elles, par exemple celles qui souhaitent investir en vue de leur retraite. Statistiquement, la bourse monte toujours si l’on a un horizon de placement de plus de huit ans. Ainsi, en plaçant tous les ans ou tous les mois la même somme sur les marchés financiers, en réinvestissant systématiquement les dividendes et en ne retirant pas une partie de votre investissement, vous serez certainement largement gagnant à la fin, malgré les hauts et les bas du marché.

- Miser sur les dividendes : c’est une technique un peu plus contestée, mais certaines personnes préfèrent le rendement d’un action à dividende qui permet de toucher une petite somme de manière régulière et n’achètent que des actions à dividendes (Total par exemple est connue pour détacher un dividende tous les trois mois). Mais il faut noter qu’à chaque fois qu’une entreprises verse des dividendes, non seulement le coupon est détaché de son cours de Bourse, mais en plus elle ne consacre pas cet argent à son développement futur et à sa croissance, c’est pourquoi cette technique ne fait pas l’unanimité.

- Faire du « swing trading » ou de l’investissement à court terme : pour ceux qui ont du temps à consacrer aux investissements chaque semaine, ils peuvent essayer de battre le marché en faisant des achats-revente. Le but : acheter en bas et vendre en haut. Cette technique est la plus risquée des trois, puisque même les professionnels essuient des échecs. Rappelez-vous que si c’était si simple, tout le monde le ferait ! Les personnes qui investissent à court terme s’appuient sur des analyses techniques, qui peuvent parfois être trompeuses : un mouvement de marché est toujours imprévisible. Et en cas d’achat au mauvais moment, il peut être tentant de choisir de vendre à perte pour racheter plus bas… au risque de voir l’action remonter après avoir vendu.

Les choses à NE PAS faire quand on débute en bourse

Voici une petite liste (non-exhaustive) des erreurs à ne pas commettre lorsqu’on débute en Bourse :

- Ne pas faire de recherches sur les entreprises ou les actions avant d’investir

- Mettre tous ses œufs dans le même panier

- Suivre les conseils de personnes peu informées ou peu fiables

- Investir avec pour seule motivation la peur de passer à côté de quelque chose (FOMO).

- Vendre ses actions en période de panique ou de baisse du marché

- Écouter les rumeurs au lieu de se fier à des informations fiables

- Investir de l’argent qu’on ne peut pas se permettre de perdre

- Ne pas tenir compte des coûts liés à l’investissement, tels que les frais de courtage

Bénéficiez de -30% sur les frais en passant par notre lien

Débuter en bourse : les étapes à suivre en pratique

Feuille de route pour investir en bourse pour débutant

Entrons dans le vif du sujet : comment débuter en bourse, concrètement ? Voici les étapes rapides que vous devrez suivre avant de vous lancer :

- Choisir l’enveloppe fiscale la plus adaptée

- Choisir le meilleur courtier et ouvrir un compte

- Choisir le type d’action à acheter (ETF, titres-vifs…)

- Passer ses ordres et programmer des ordres automatiques

- Savoir quand vendre et quel comportement adopter en cas de crise

Pour vous accompagner au mieux, nous allons entrer dans le détail de chaque partie.

Les différentes enveloppes pour investir

PEA (Plan Épargne en Actions), CTO (Compte-Titres Ordinaire), PER (Plan Épargne Retraite) ou assurance-vie : vous avez certainement déjà entendu parler de ces quatre enveloppes fiscales. Et pour cause : ce sont par ces quatre moyens que vous pouvez accéder à la bourse. Deux points vous permettront de faire un choix :

- Avez-vous besoin que votre argent reste disponible ? Le PER est bloqué jusqu’à la retraite (rares cas de traits anticipés possibles)

- Quelle fiscalité pour vos placements vous souhaitez ? Par exemple, le CTO ne donne aucun avantage quand le PEA, l’assurance-vie et le PER permettent chacun de bénéficier d’avantages fiscaux : exonération de l’impôt sur les plus-values pour le PEA au-delà de 5 ans de détention du plan, imposition à 24,7 % des gains de l’assurance-vie au-delà de 8 ans de détention du contrat (sous conditions), déduction des sommes versées sur son PER de l’impôt sur le revenu (dans la limite de certains plafonds).

Il y a également d’autres détails qui entrent en compte pour choisir entre PEA, assurance-vie, compte-titres et PER, voici donc un tableau récapitulatif qui vous aidera à faire votre choix :

| Compte-titres | PEA | Assurance-vie | PER | |

|---|---|---|---|---|

| Durée durant laquelle l’argent est bloqué | Aucune disponibilité immédiate | Aucune mais aucunavantage fiscal avant 5 ans et fermeture du plan en casde retrait avant 5 ans | Aucune mais aucunavantage fiscal | Jusqu’à la retraite mais déblocage anticipé possible |

| Avantage fiscal | Aucun | Dès 5 ans, exonération de l'impôt au lieu de 30 %) | Dès 8 ans, PFL de 7,5 % + 17,2 de PS, soit 24,7 % de taxation si l'encours ne dépasse pas 150 000 euros tous contrats confondus, sinon taxation au PFU à 30 % | Déduction des sommes |

| Produit accessibles | Tous les produits sauf fonds euro | Limitées aux titres émis par des sociétés européennes des ETF synthétiques éligibles permettent d'investir hors UE | Selon le courtier choisi pas de produits dérivés | Selon le courtier choisi pas de produits dérivés |

| Durée recommandée | Long terme ou court terme | Plus de cinq ans | Plus de huit ans | Plus de dix ans |

| Avantage à la succession | Aucun | Aucun | Oui | Oui pour les PER-assuranceAucun pour les PER bancaire |

| Coût associé au produit | Aucun chez certains courtiers,sinon peu cher en général | Peu cher chez certains courtiers | Entre 1 % et 2 % / an selon les courtiers et le profil | Entre 1 % et 2 % / an selon les courtiers et le profil |

| Gestion pilotée possible | Très rare | Rare | Souvent | Mode de gestion par défaut |

| Sélection des meilleurs courtiers | Courtier eToro | PEA Bourse Direct | Mon Petit Placement | PER Perlib |

Quel courtier choisir ?

Le choix du courtier dépend évidemment de l’enveloppe fiscale que vous avez choisie. Il y a des courtiers qui ne proposent que des compte-titres et pas de PEA, certains qui se sont mis au PER… Détailler l’offre de l’ensemble des courtiers pour chaque produit prendrait trop de place dans cet article, c’est pourquoi, afin de vous aider à faire votre choix, nous vous recommandons nos articles spécialisés :

|

Et si on ne veut pas gérer ses actions soi-même ? La gestion pilotée Les personnes qui débutent en bourse peuvent être effrayées à l’idée de devoir elles-mêmes gérer leur portefeuille et de devoir prendre les décisions qui s’imposent en fonction de l’évolution des cours des marchés. C’est pourquoi il existe la gestion pilotée, l’idéal pour les débutants en bourse La gestion pilotée consiste à laisser un gestionnaire s’occuper de ses investissements. Ainsi, c’est le professionnel qui choisira les fonds dans lesquels investir, qui effectuera les arbitrages… Vous n’aurez aucune décision à prendre ! Avant de signer le mandat d’arbitrage, vous répondrez à un questionnaire afin que le professionnel sache quel est votre profil d’investisseur et notamment quel risque vous êtes prêt à prendre et quel est votre horizon d’investissement. Certains proposent même des profils prédéfinis : prudent, équilibré, audacieux, dynamique, offensif, ou encore profil 1/10, 2/10, 3/10, etc. Mais avant de choisir un courtier en gestion pilotée, il faut bien vérifier les frais : en effet, certains en profitent pour cacher des frais un peu partout (frais d’enveloppe, frais de gestion pilotée, frais dans les fonds…), ce qui casse la performance ! Pour cela, nous vous recommandons Mon Petit Placement… |

Investir en bourse avec Mon Petit Placement

Si vous souhaitez investir en bourse tout en étant conseillé par des professionnels, Mon Petit Placement est la plateforme idéale ! Elle vous permet d’investir en bourse dans des produits rémunérateurs sur une plateforme ultra-simple, tout en bénéficiant d’un accompagnement personnalisé. Comme nous l’expliquions dans notre article avis Mon Petit Placement, lorsque vous vous inscrivez sur l’application et répondez au questionnaire, un exemple de portefeuille en fonction de vos objectifs et votre sensibilité au risque vous sera proposé. Ensuite, libre à vous de choisir l’allocation ou de la changer – nous vous conseillons de suivre les recommandations des professionnels si vous êtes débutant. Vous n’avez rien d’autre à faire ensuite si ce n’est profiter de l’application pour en apprendre plus sur la bourse !

Notez que Mon Petit Placement se rémunère uniquement à la performance : si vous ne gagnez pas d’argent certains mois, vous ne paierez rien, contrairement à la majorité des autres acteurs qui prélèvent des frais annuels. La fintech favorise la démocratisation de l’investissement à moindre coût, ce qui ne peut que nous plaire !

En passant par notre lien ou en renseignant le code JEL30, vous bénéficiez de -30% sur les frais.

Sous quelle forme détenir ses actions ?

Maintenant que vous avez choisi votre enveloppe et votre courtier, il y a une question de taille à se poser : sous quelle forme détenir ses actions ? Nous avons vu plus haut que les titres vifs n’étaient pas les seuls produits disponibles en bourse : il y a également les OPCVM, les ETF, les produits complexes…

Aujourd’hui, nous recommandons à tous, que ce soit les investisseurs débutants comme confirmés ou les profils prudents comme équilibrés ou dynamiques, d’investir sur des ETF.

|

Pourquoi investir dans des ETF ? L’avis de l’équipe JepargneEnLigne Les ETF présentent de nombreux avantages à nos yeux :

|

Comment acheter des actions quand on est débutant ?

Le passage d’ordre en bourse prend différentes formes selon l’enveloppe que vous avez choisi.

- En PER ou assurance-vie gestion libre, vous sélectionnez les fonds, ETF ou actions sur lesquels vous souhaitez investir au début du contrat. Le capital sera ainsi réparti entre le fonds en euros et les UC que vous avez choisies selon la proportion que vous avez décidée. Ensuite, lors des versements suivants, qu’ils soient libres ou automatiques, vous pourrez choisir de garder la même répartition ou de sélectionner de nouveaux fonds. À savoir qu’il y a toujours un délai lorsque vous effectuez des achats via ce type de contrat, vous ne contrôlez donc pas le prix auquel vous allez acheter ou vendre…

- En compte-titres ou en PEA gestion libre, vous pouvez choisir à tout moment de faire un achat ou une vente. Il existe ainsi différents types d’ordres en bourse : l’ordre au marché, qui s’exécute instantanément peu importe le prix, l’ordre limite, qui vous assure un prix plancher… Nous avons rédigé un article qui explique en détail la manière d’acheter des actions et les différents types d’ordres.

Pourquoi nous recommandons des versements automatiques ?

Pour lisser votre prix d’achat et profiter des intérêts composés, nous vous conseillons de réinvestir tous les dividendes et les plus-values, et de faire des versements de manière régulière, tous les mois si possible. Pour vous encourager à épargner tous les mois, vous pouvez mettre en place des versements automatiques en début de mois, de 100€, 200€ ou plus.

Comment suivre et analyser les marchés financiers ?

Une fois que vous avez souscrit votre contrat et commencé à investir en bourse, vous devez naturellement vous intéresser un minimum à l’actualité financière, même si vous êtes en gestion pilotée ! Vous devez être au courant de la bonne ou mauvaise santé de la bourse… mais vous n’avez pas besoin non plus de faire des analyses financières, surtout si vous investissez via des ETF qui regroupent plusieurs actions.

En résumé, contrairement à beaucoup d’idées reçues, une fois que vous avez sélectionné vos ETF et investis dedans, vous n’avez plus grand chose à faire !

Nous ne vous recommandons pas non plus de retirer votre capital en cas de soupçon de crise, mais au contraire, de le laisser fructifier pendant plusieurs années, et d’effectuer simplement des versements en cas de baisse exceptionnelle de la bourse pour profiter d’un bon point d’entrée. Rappelez vous toujours que la panique est l’ennemi de l’épargnant !

Si vous souhaitez tout de même surveiller les marchés quotidiens, vous pourrez vous connecter sur votre compte le matin à 9h, et le soir à la fermeture, 17h30, tous les jours de la semaine. Quant au marché américain, il ouvre aux heures françaises à 15h30 et ferme à 22h. Néanmoins, nous ne vous recommandons pas de suivre la bourse tous les jours si vous n’êtes pas un trader actif, toutes les semaines ou tous les mois suffisent !

Quand vendre ses actions ?

Personne n’arrive jamais à acheter au plus bas et à vendre au plus haut, tout simplement car les marchés sont par nature volatils, et que la bourse continue mécaniquement à monter : il y aura donc toujours un nouveau plus haut. Le meilleur moment pour vendre reste donc le moment où vous avez besoin de l’argent, que ce soit pour faire un achat immobilier ou profiter de votre retraite.