Avec une offre commercialisée en avril 2016, WeSave est le dernier arrivé dans la catégorie Robo-Advisor ! Attention, la fintech dépasse largement la définition du Robo-Advisor et vise à révolutionner le conseil en gestion de patrimoine en y associant une bonne dose de technologie et une application innovante. Parcours digitalisé, conseil patrimonial global et algorithmes quantitatifs, rien n’a été laissé au hasard. Alors découvrons ensemble son offre !

Synthèse de notre avis sur WeSave

WeSave est arrivé en 2016 avec l’ambition de concurrencer le pionnier des robo advisors français Yomoni, commercialisé un an avant lui. Après plusieurs années de développement, la fintech a su développer une offre en phase avec son temps : de la performance, des conseils d’expert et une expérience 100% digitale.

D’évidence, WeSave s’est grandement inspiré de la recette Yomoni qui a fait son succès, les 2 offres nous semblent donc quasi-identiques. Nous sommes toutefois surpris que WeSave ait arrêté de proposer des primes de bienvenues, alors que Yomoni continue d’offrir jusqu’à 200€ pour toute première ouverture. Quel dommage !

|

Les principaux avantages de WeSave

|

|

Les principaux inconvénients de WeSave

|

|

Notre avis sur WeSave en résumé WeSave propose une offre intéressante. Mais à offre égale, nous préférons Yomoni qui récompense ses clients ouvrant un premier compte chez lui : 100€ offerts pour un versement de 5 000€ et 200€ offerts pour un versement de 10 000€… Ce qui fait toute de même un rendement assuré de +2% !! |

Qui est WeSave ?

La fintech a été créée par Jonathan Herscovici et Zakaria Laguel. Le premier est diplômé d’un master 2 en gestion d’actifs et d’une école de commerce et a travaillé pour Lyxor Asset Managment. Le second est ingénieur en mathématiques appliquées, finance et informatique. Il a notamment travaillé au sein du laboratoire d’intelligence artificielle de l’université de Manchester.

Ensemble ils cofondent Anatec, société éditrice de l’offre WeSave, au sein de l’incubateur Télécom Paristech. Ensemble ils deviennent, en 2014, lauréats du concours mondial d’innovation dans la catégorie Big Data.

Depuis, le projet a fait son chemin et l’équipe s’est étoffée. Aujourd’hui, la start-up compte une vingtaine de salariés répartis entre les fonctions commerciales, la gestion, le développement informatique et le conseil patrimonial. Par ailleurs, la société a fait entrer Amundi, leader européen de la gestion d’actifs, à son capital afin d’accélérer son développement.

Leur objectif ? Réinventer la gestion de patrimoine en offrant un conseil de qualité associé à une application digitale intégrant les dernières technologies.

Comment fonctionne le Robo-Advisor ?

Technologie lauréate du concours mondial de l’innovation et expertise humaine

Contrairement aux robo-advisors américains qui ont fait le choix du « tout algorithmique », WeSave adopte un modèle hybride combinant indicateurs quantitatifs issus des algorithmes maisons avec une gestion de conviction basée sur l’expérience de l’équipe.

Comme Marie Quantier et Yomoni, le robo-advisor privilégie les ETF (trackers) dans le cadre de sa gestion. Ces OPCVM passifs reproduisent la performance d’un sous-jacent, comme par exemple un indice ou un type d’action. Leurs principaux atouts sont leur coût, autour de 0.2/0.3% par an comparé aux 2% en moyenne des OPCVM actifs (SICAV et FCP notamment) et leur cotation en continu (les SICAV ne publient généralement qu’une valeur liquidative par jour).

Nous combinons une technologie de gestion des risques lauréate du concours mondial de l’innovation et une gestion de conviction. Ce sont des experts de la gestion d’actifs qui déterminent les allocations. On tient à cette dimension humaine.

Le conseil patrimonial global comme ADN

WeSave ne désire pas être simplement un Robo-Advisor qui gère l’épargne que vous lui confiez, mais un véritable conseiller en gestion de patrimoine avec une vision globale.

« Nous proposons durant le processus de souscription, et cela jusqu’au terme du mandat de gestion, un contact personnalisé avec un conseiller financier expérimenté de façon à adapter au plus près les produits, les niveaux de risques et les contraintes spécifiques du client (fiscalité, transmission,…). Ainsi, tout client se voit proposer de réaliser préalablement à tout investissement un bilan patrimonial et bénéficie d’un accompagnement et d’un suivi personnalisé durant toute la durée du contrat. » explique Jonathan Herscovici.

C’est en ce sens que la société vient de lancer WeLearn, un agrégateur bancaire éducatif qui permet à l’épargnant d’agréger tous ses placements, de les analyser de manière détaillée et de bénéficier de conseils personnalisés et objectifs. Cette agrégateur doit permettre d’améliorer « l’éducation financière » des épargnants français mais surtout de dynamiser leur gestion, réduire les frais supportés et donc améliorer leur rendement !

Une approche haut de gamme

La fintech a développé une offre haut de gamme structurée autour de son contrat d’assurance-vie WeSave Patrimoine. Le contrat est assuré par Suravenir et doté du fonds euros Suravenir Rendement qui a enregistré une performance de 2.9% en 2015. A noter que les contrats d’assurance-vie sont individuels et non collectifs comme chez la plupart des concurrents. Cela signifie que les conditions (notamment les frais) lors de l’entrée en relation sont garanties à vie à l’épargnant !

En novembre 2016, la fintech a intégré à son offre un contrat de capitalisation. Par ailleurs, la société devrait étoffer son offre en 2017 avec une offre d’assurance vie luxembourgeoise, de l’assurance vie orientée SCPI, un PERP et même un contrat Madelin.

Concernant le ticket d’entrée, il est fixé à 300€ (contre 10 000€ lorsque l’offre a été lancée). WeSave vise 20 000 clients à l’horizon 2020 avec un encours moyen de 50 000€.

Une gestion déléguée d’assurance-vie

L’équipe de gestion ne gère pas chaque portefeuille individuellement : vu le nombre de clients, cela serait tout bonnement impossible. Elle adopte une gestion profilée. Lorsque vous réaliserez une simulation sur le site, un profil de risque vous sera recommandé. Libre à vous de le modifier.

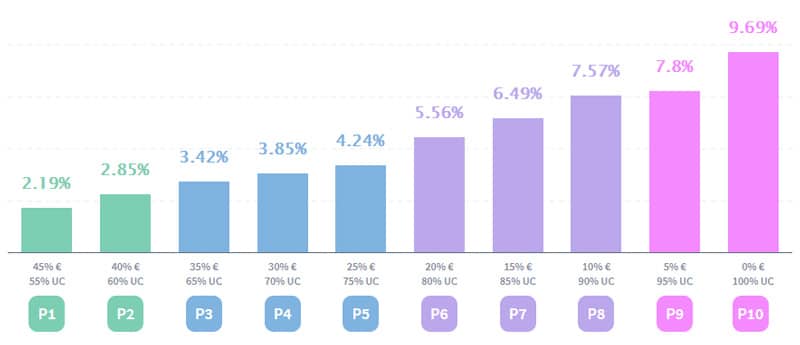

Le profil 1 est est le plus défensif, il a été construit dans une logique de préservation de capital et peut détenir jusqu’à 55% de fonds en euro. Le profil 10 sera au contraire très agressif et investi 100% sur des supports dynamiques tels que les actions. Vous pourrez faire évoluer votre profil au fil du temps selon vos projets.

Nous recommandons d’opter à minima pour un profil 3, en effet, la baisse des taux entraîne un effritement progressif des rendements des fonds euros. Ainsi, n’espérez pas dépasser les 3% (dans le meilleur des cas) sur un profil 1. De plus, l’intérêt de la gestion déléguée est d’arbitrer des placements en Unités de Compte (actions, obligations, etc.), le fonds euros ne requérant aucune décision de gestion.

A noter que vous bénéficierez d’un bilan patrimonial lors de votre entrée en relation qui vous permettra de choisir le profil le plus adapté à vos objectifs !

Des frais de gestion réduits

A l’instar de son concurrent Yomoni, le robo-advisor affiche des frais de gestion maximum de 1.6%/an. Cela comprend 0,6% pour l’enveloppe fiscale, 0,7% de frais de gestion pour la fintech et 0,2-0,3% de frais sur les ETF investis. Certains répondront alors que la plupart des assurance-vie en gestion déléguée proposent des frais entre 0,85% et 0,95%. C’est vrai ! Mais à ces frais viennent s’ajouter les frais des OPCVM investis, généralement autour de 2%/an ! Le robo-advisor est donc nettement moins cher…

Si l’on compare l’offre avec celles des banques privées, l’écart sera d’autant plus grand. En effet, exit les 5% de droits d’entrée, les frais de sortie et d’arbitrage qui peuvent rapidement limer (tout) votre rendement !

Quelles performances attendre de WeSave Patrimoine ?

Voici les performances de WeSave pour le premier trimestre 2019 (du 31 décembre 2018 au 31 mars 2019) :

Evidemment, nous manquons encore de recul et il faudra valider que ses performances tiendront dans le temps !

Caractéristiques détaillées de WeSave Patrimoine

|

|

|---|---|

| Informations générales | |

| Type de gestion | Gestion déléguée par profil |

| Nombre de profils | 10 |

| Ticket d'entrée | 300€ |

| Nombre de clients à date | ND |

| Encours sous gestion | ND |

| Agréments | CIF Conseiller en Investissement Financier |

| Année de lancement commercial | 2016 |

| Enveloppes fiscales | |

| Compte titres | |

| PEA | |

| PERP | |

| Assurance vie | |

| Contrat de capitalisation | |

| Frais | |

| Frais enveloppe fiscale | 0,60% |

| Frais de gestion déléguée | 0,7% |

| Frais des UC | 0,2-0,3% (ETF) |

| Frais max/an | 1,6% |

| Mode de gestion | |

| Allocation des profils | Algorithmes quantitatifs + Comité d'investissement |

| Sous-jacents investis | 100% ETF |

| Nb lignes investies | 15-20/profil |

| Sous-jacents | Fond euros, actions, taux, matières premières |

| Assurance vie | |

| Assureur | Suravenir |

| Fonds euro | Suravenir rendement |

| Unités de compte | 84 ETF + 20 OPCVM (en gestion libre) |

| Pratique | |

| Souscription 100% digitale | |

| Conseiller dédié | |

| Ingénieurs patrimoniaux | |

| Moyen de comm. | mail, tchat, téléphone et rdv physique |

| Utilisation sur mobile | |

| Reporting | Oui (mensuel) |

Pour les personnes intéressées désirant en savoir plus sur les robo-advisors, n’hésitez pas à consulter notre comparatif détaillé:

Notre avis sur l’offre de la fintech

La fintech arrive avec l’ambition de révolutionner la gestion de patrimoine. En associant technologies et conseil, la fintech a su développer une offre en phase avec son temps. De la performance, des conseils d’expert et une expérience 100% digitale, voilà ce que propose la Fintech.

Nous sommes séduits par l’offre proposée et attendons avec impatience ses prochaines extensions. En effet, pour aller plus loin dans la structuration globale du patrimoine, WeSave devra élargir son offre afin de pouvoir satisfaire l’ensemble des besoins des plus fortunés !

Ainsi nous suivrons avec attention l’évolution de WeSave, tant sur le plan des performances que de l’extension de son offre prévue en 2017 ! En attendant, les produits proposés combleront la grande majorité des épargnants !

Par ailleurs, l’expertise de l’équipe en place et le support d’Amundi, actionnaire de référence, rassurent et devraient vous permettre de franchir le cap.

Je suis très satisfait du résultat ,et du travail de l’équipe wesave .mon contrat à quelques mois , j’ai choisi un contrat agressif, et malgré la situation actuelle, inflation,guerre en Ukraine, élections présidentielles, l équipe wesave et surtout monsieur Lequertier pilote mon contrat et celui des clients grâce à ses secrets de gestion d etf .je suis très impressionné par ses rapports de contrat personnalisé mensuel,c est vraiment un monsieur patient et passionné,et je suis très admiratif .je vous conseille donc en cas d indécision de faire le choix de wesave ,et je remercie toute l’équipe pour son implication dans la réussite de l objectif à atteindre