Yomoni et WeSave sont les deux fintechs les plus en vue lorsque l’on parle de gestion sous mandat d’assurance-vie ! Les deux acteurs proposent une gestion déléguée 100% ETF innovante, tant sur le plan technologique que commercial, souvent qualifiée de Robo-Advisor. Découvrons ensemble les points communs et les différences entre les deux start-ups mais surtout un comparatif de leurs performances respectives… c’est pour ça que vous êtes là, non?

Fiche d’identité des deux fintechs

A ma gauche, Yomoni, créée en 2014 par Mourtaza Asas-Syed (responsable des investissements) et Laurent Girard (directeur des opérations) rejoint ensuite par Sébastien d’Ornano (président).

Tous trois ont évolué dans les secteurs de la gestion d’actifs avant de se lancer dans l’entrepreneuriat. La société est épaulée par le Crédit Mutuel Arkéa et IENA Ventures qui financent son développement.

Le robo-advisor revendique près de 6000 clients et environ 50m€ sous gestion.

A ma droite, WeSave, créée en 2014 également, par Jonathan Herscovici et Zakaria Laguel. Le premier a notamment exercé chez Lyxor Asset Management alors que le second faisait de la recherche en mathématiques appliquées.

La fintech est soutenue par AMUNDI, leader européen de la gestion d’actifs.

La start-up n’a pas encore communiqué sur le nombre de clients ou sur les encours.

Les points communs entre Yomoni et WeSave

Une gestion profilée d’assurance-vie

Les deux robo-advisors proposent de gérer votre épargne dans le cadre d’un mandat de gestion. Cela signifie que c’est eux qui seront en charge de gérer vos avoirs et de réaliser des arbitrages en votre nom (autrement dit vous n’avez rien à faire !).

Tous deux proposent 10 profils de risque allant du plus défensif (Profil 1), qui sera totalement investi sur des produits à faible risque (fonds en euros notamment), au plus offensif (Profil 10), qui sera totalement investi sur des supports dynamiques.

Si le choix des allocations d’actifs par profil peut varier entre les deux fintechs, la logique est strictement similaire, offrir une gestion adaptée au profil de chacun ! Comme régulièrement sur ce blog, nous vous conseillons d’opter pour un profil 3 à minima car :

- Si tous vos actifs sont placés sur un fonds euros, vous ne bénéficierez pas de la valeur ajoutée du gérant. En effet, sans placements en unités de compte (UC) la capacité d’arbitrage est limitée (autant choisir une assurance-vie en gestion libre dotée du meilleur fonds euros)

- En période de baisse des taux et alors que la moyenne des rendements des fonds euros est passée sous les 2%, allouer à minima 20-30% à des placements plus dynamiques permettra d’aller chercher un meilleur rendement à moyen ou long terme

Pourquoi ont-ils une préférence pour les ETF ?

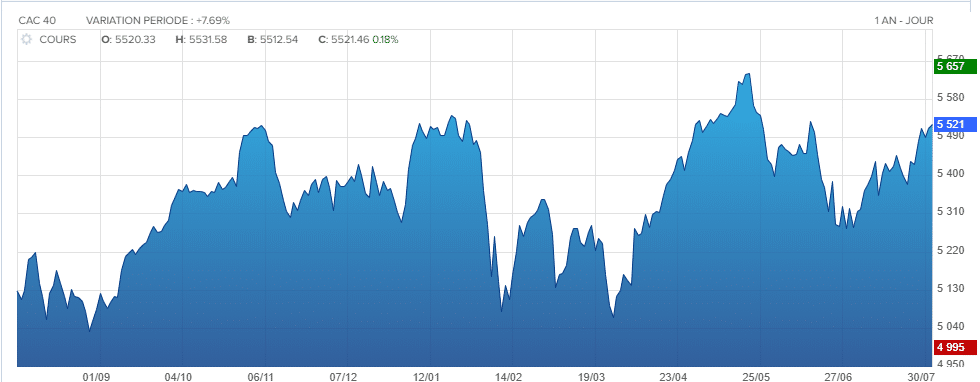

Yomoni et Wesave ont tous deux opter pour une gestion 100% ETF (Exchange Traded Funds) à l’exception du fonds en euro, évidemment. Les ETF sont des produits financiers qui permettent de reproduire la performance d’un indice sous-jacent. Par exemple, un ETF CAC 40, reproduira l’évolution du CAC 40 sans que vous ayez à acheter toutes les actions composant le CAC 40.

Ces produits connaissent un très fort engouement ces dernières années car contrairement à des fonds actifs traditionnels, ils cotent en continu, ne possèdent pas de frais d’entrée ni de sortie et prélèvent des frais de gestion de 0,2-0,3% par an contre 2-3% pour les fonds actifs !

Evidemment, ces économies de frais se retrouvent dans la performance de votre portefeuille !

Des frais de gestion modérés

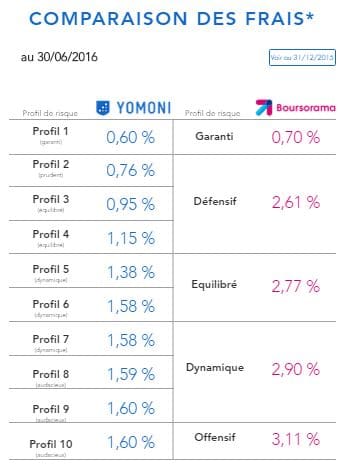

Les deux acteurs présentent des frais de gestion de maximum 1,6%/an qui intègrent :

- 0,6% de frais liés à l’enveloppe fiscale (assurance-vie, PEA, etc)

- 0,7% de frais de mandat de gestion (qui rémunèrent le gérant). Ils sont prélevés uniquement sur vos avoirs placés en ETF (et pas sur le fonds euros).

- 0,3% max. de frais sur ETF

ATTENTION ! Si vous désirez comparer ces frais de gestion avec d’autres contrats plus traditionnels, prenez garde, les frais affichés n’intégreront pas le coût des OPCVM sous-jacents. Ainsi vous retrouverez souvent des frais de gestion de 0,6-0,9%/an auxquels il faudra ajouter les frais sur OPCVM de 2-3% par an !

Une interface moderne et des contrats 100% en ligne

Sans discuter les goûts et les couleurs, nous pouvons affirmer que les deux fintechs offrent des interfaces de souscription, simulation et de suivi de premier ordre. Le design est épuré, l’utilisation naturelle… et la souscription 100% en ligne.

Houra ! Fini les piles de papier à signer et à renvoyer par courrier avec des dizaines de justificatifs.

Les différences entre Yomoni et WeSave

Quelle est la différence entre une assurance vie individuelle et collective ?

Il s’agit là d’une différence technique. La plupart des contrats d’assurance-vie sont collectifs ce qui signifie que les conditions, tarifaires notamment, sont susceptibles d’évoluer au cours du temps. Ainsi Boursorama a augmenté les frais de gestion de son fonds euros Eurossima de 0,6 à 0,75% en fin d’année dernière.

WeSave a opté pour un contrat individuel ce qui garantie que vos conditions tarifaires ne pourront être modifiées pendant toute la durée de détention. Yomoni propose, pour sa part, un contrat collectif.

Des enveloppes fiscales différentes

Les deux fintechs proposent naturellement un contrat d’assurance-vie, fer de lance de leur offre.

Chez Yomoni vous pourrez également investir dans le cadre d’un compte titres ou d’un PEA. WeSave pour sa part se concentre sur l’assurance-vie et propose un contrat de capitalisation, particulièrement apprécié des personnes désireuses d’investir via une société.

Performances – Qui offre les meilleurs rendements ?

L’importance de la période de référence

Tout est là ! Une gestion sous mandat se doit avant tout d’être performante. Alors comparons les performances par profil des deux robo-advisors sur une période identique.

On en profite pour vous rappeler que si vous désirez comparer les rendements de contrats d’assurance-vie, prenez garde à toujours valider la construction des données (avec ou sans frais, rendement capitalisé ou pas, etc) et la période de référence. Les marchés évoluant parfois violemment, les dates de comparaison doivent donc absolument être les mêmes afin que la comparaison soit valide (pas toujours évident…).

La performance, une mesure du rendement pondérée par le risque

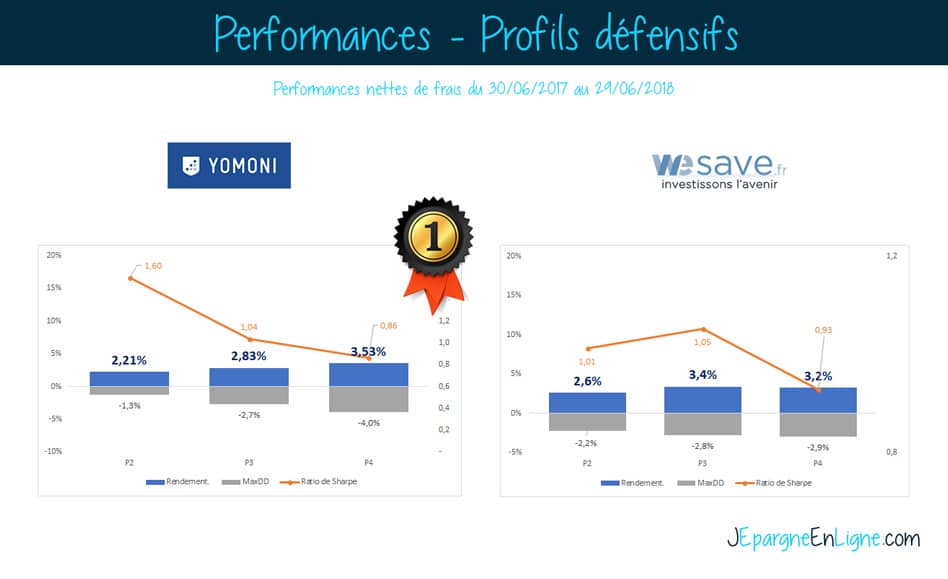

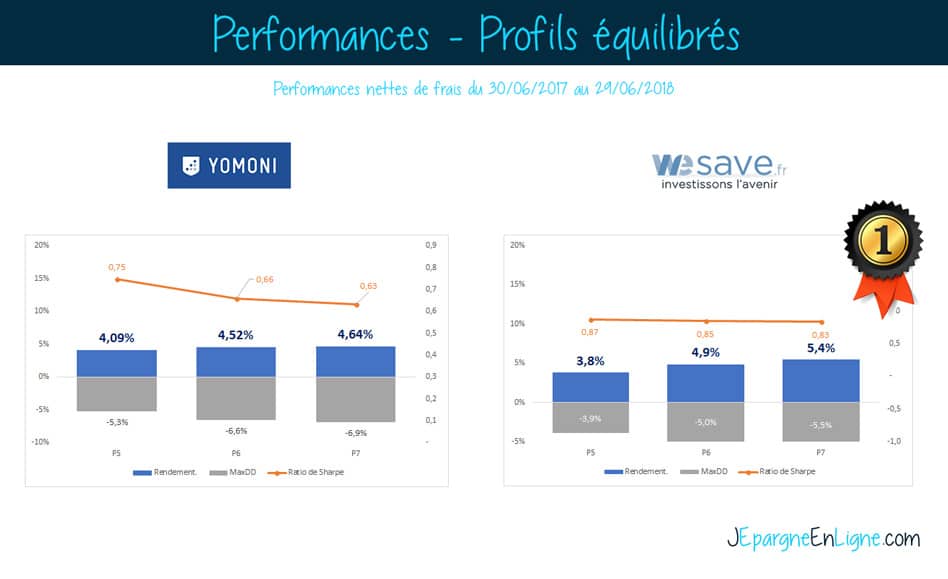

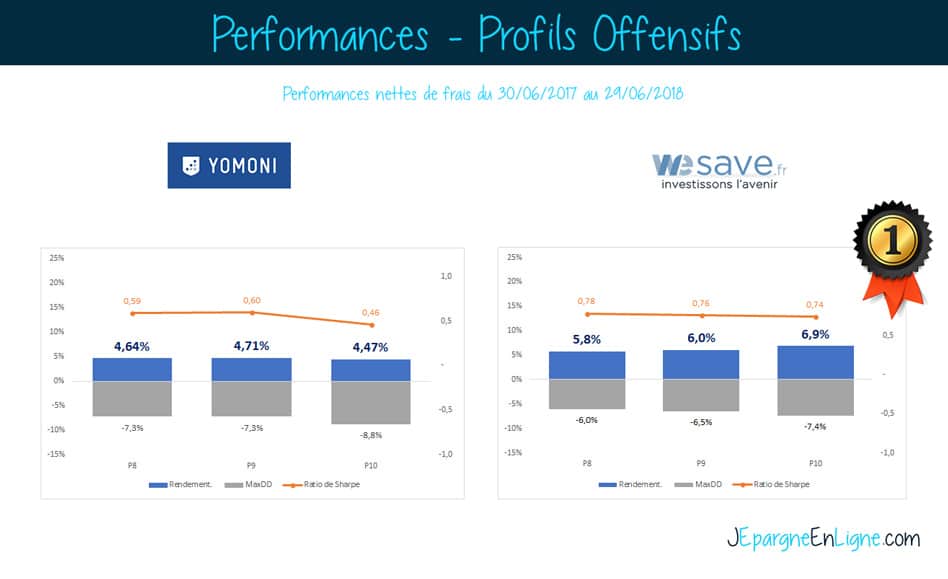

Sur les illustrations ci-après vous pourrez observer :

- Le rendement par profil réalisé par les deux acteurs sur 1 an

- Le ratio de Sharpe par profil (en orange) – Une mesure du rendement pondéré par le risque du portefeuille (volatilité). Il permet de mesurer l’efficacité de la gestion sur un profil donné en mesurant le gain de rendement obtenu par une prise de risque supplémentaire. On considère que si le ratio est supérieur à 1, la prise de risque est bénéfique. Plus ce ratio est élevé, meilleur est le ratio risque/rendement.

- Le maximum Drawdown ou perte maximale en français (en gris) – Il permet de vous renseigner sur la perte maximale que vous auriez pu enregistrer si vous aviez souscrit votre contrat au point le plus haut de l’année et vous aviez vendu au point le plus bas. Cette mesure est exprimée en %.

Pourquoi le risque est-il aussi important que le rendement ?

Dans un contexte de marché haussier, un portefeuille volatile pourra enregistrer de très beaux rendements cependant attention au retournement de marché ! En effet, l’effet s’inversera et votre portefeuille perdra beaucoup de valeur.

Ainsi les gérants doivent arbitrer le niveau de risque de manière à garantir une performance la plus pérenne possible à leurs clients. Il est donc primordial d’analyser les rendements affichés à la lumière des risques pris afin d’obtenir une véritable mesure de la performance.

Je termine sur une question rhétorique posée par Jonathan Herscovici, le président de WeSave « Le Bitcoin a fait + 1400% en 2017. Est-ce pour autant un placement performant ? ». Nous vous laissons faire vos recherches…

Point sur la période analysée

Notre dernière mise à jour date du 01/08/2018 et les performances des deux acteurs sont comparées sur 12 mois, du 30/06/2017 au 29/06/2018. Prochaine mise à jour en janvier 2019 !

Contrairement aux précédents comparatifs qui s’établissaient sur des périodes boursières linéaires et haussières, cette édition s’avère plus chaotique. Le CAC a en effet connu un retour de la volatilité notamment sur le T1 2018 ce qui va permettre d’observer la robustesse des modèles de gestion de nos robo-advisors !

Performance des profils défensifs à modérés

Point méthodologique : les profils 1 à 4 intègrent, chez les deux acteurs, une part significative de fonds euros. La performance 2018 du fonds Suravenir Rendement, intégrée à l’offre des deux fintechs, ne sera connue qu’en 2019. Seul le rendement garanti par l’assureur est intégré à date, les performances réelles devraient donc être supérieures à terme. Le rendement du fonds euros est indépendant de la gestion de Yomoni et WeSave.

Sur les profils 2 à 4, c’est une nouvelle fois Yomoni qui remporte le duel. Sa stratégie sur ces profils consistant à intégrer une forte proportion de fonds euros complétée par des produits de taux et de diversification (voir plus bas) semble pertinente. La performance sur les profils 2 à 4 est plus linéaire que chez WeSave qui semble avoir eu des difficultés sur son profil 4.

Les deux acteurs affichent des ratios de Sharpe intéressants et un Max Drawdown raisonnables au regard de la volatilité des marchés sur la période ce qui est rassurant sur des profils défensifs.

Performance des profils équilibrés à dynamiques

Sur les profils équilibrés à offensif (p 7), c’est très serré. Les deux acteurs réalisent des performances honorables.

WeSave prend les devants en affichant jusqu’à +0,8pts de rendement sur le profil 7 associé à une meilleure gestion de la volatilité.

WeSave l’emporte donc sur les profils équilibrés !

Performance des profils offensifs

L’écart se creuse sur les profils dynamiques et offensifs. Les gérants de WeSave ont réalisé une performance remarquable sur la période qui, nous le rappelons, était compliquée. Ainsi le profil 10, réalise +2,4% de rendement par rapport à celui de Yomoni avec une volatilité inférieure (9,3% vs 9,8%).

On ne peut que leur tirer notre chapeau !

WeSave l’emporte haut la main sur les profils offensifs cette fois ci !

Rappel concernant les profils offensifs :

Nous vous rappelons tout de même que les profils offensifs sont plus volatils que les autres et peuvent enregistrer de fortes baisses et/ou fluctuations dans le temps. Si vous investissez de manière régulière et sur un horizon supérieur à 5 ans (épargne long terme ou retraite notamment), n’hésitez pas ! Fractionner son épargne entre deux profils peut également être une bonne manière de profiter des profils offensifs.

De manière générale, lorsque votre horizon de sortie s’approche (<2 ans), gardez un oeil sur la bourse et n’hésitez pas à ré-allouer vos avoirs placés sur des profils 8 à 10 vers des profils 2 à 4 afin de sécuriser vos gains et ne pas (trop) subir un marché baissier au moment de votre sortie.

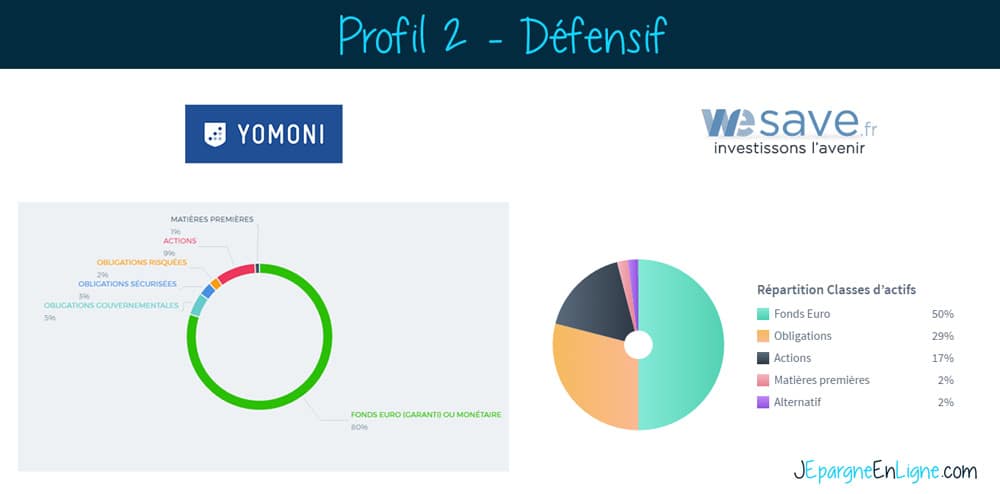

Des allocations d’actifs différentes

Les allocations par profil diffèrent entre les deux gérants. On notera qu’en général Yomoni intègre une plus forte proportion de fonds euros sur les profils défensifs. WeSave intègre 17% d’actions dès le profil 2 et le fonds euros ne représente que 50% du portefeuille. Attention aux conclusions hâtives cependant, WeSave intègre également 29% d’obligations contre 10% pour Yomoni (placements certainement similaires au fonds euros).

Inversement, Yomoni placera votre épargne 100% en UC à partir du profil 6 alors que WeSave allouera encore 24% des actifs au fonds en euros.

Sur les profils offensifs, Yomoni s’expose plus aux actions que WeSave (78 vs 65%) qui préfère les obligations. Encore une fois, difficile de conclure, toutes les actions ne sont pas fortement risquées et inversement, toutes les obligations ne sont pas sans risque !

On peut simplement constater une approche différente dans la stratégie d’allocation, voyons maintenant ce que ça donne niveau rendement !

Qui propose la meilleure offre de Yomoni ou WeSave ?

Sur cette dernière mise àjour du comparatif, le combat est toujours aussi serré entre les deux fintechs et nous tenons d’abord à préciser que les deux acteurs ont réalisé des performances honorables aussi bien en termes de rendement que de gestion du risque sur les 12 derniers mois qui ont été compliqués en Bourse.

Yomoni l’emporte sur les profils modérés sans faire d’étincelle mais en affichant des rendements plus linéaires et une bonne gestion du risque.

WeSave s’illustre pour sa part sur les profils équilibrés à offensif (6-10) avec des rendements nettement supérieurs sur la période et une volatilité contenue au regard des fluctuations du marché !

Cela pourrait naturellement évoluer dans le temps et nous ne manquerons pas de mettre à jour ce duel à la lumière des performances réalisées à fin 2018 !

Notez par ailleurs que les deux offres promotionnelles sont accessibles en ce moment, j’ai pour ma part choisi d’ouvrir une assurance-vie… chez les 2 ! De cette manière vous pourrez en plus bénéficier des deux offres promo ci dessous !

Jusqu’à 200€ offerts si vous ouvrez un contrat avec nos codes promo !

je voudrais me constituer une épargne sur 5 ans pour investir en bourse on me recommande 10 000 euro

avant j’avais démarré avec 1000 euro avec un compte titre bancaire au bout 3 mois il y avait plus rien …

Bonjour,

Avez-vous mis à jour l’article comme noter « janvier 2019 » ?

Cordialement,

A l’exception des profils 2 et 3, on observe un ratio de Sharpe toujours inférieur à 1.

Cela signifie-t-il que le « jeu n’en vaut pas la chandelle », au regard du risque que représentent les profils équilibrés/offensifs ? Ou bien cet ordre de grandeur (ratio de Sharpe entre 0 et 1) est-il une conséquence logique du risque que suppose de prendre ces profils … ?

Je vous remercie par avance pour ces éclairages … et vous remercie déjà pour vos articles et conseils :-).

MS.

Bonjour,

Effectivement, par rapport à un profil équilibré, un profil offensif aura naturellement plus de difficulté à obtenir du rendement supplémentaire pour 1% de risque pris. De fait, les portefeuilles équilibrés ont généralement un ratio de Sharp plus élevé que ceux des portefeuilles plus dynamiques.

Le ratio de Sharp est pertinent pour comparer les gérants entre eux, pour un même profil de risque.

Bien à vous,

Bonjour,

Merci pour cet article insctructif.

A quand la mise-à-jour été 2018?

Cordialement,

Bonjour,

Nous récupérons actuellement les performances des acteurs, la mise à jour sera faite très prochainement.

Bien à vous,

C’est fait 😉

Bonjour,

Wesave et Yomoni pari t-il a la baisse avec les etf si nous rentrons dans un marché baissier ?

Cordialement,

Bonjour Kevin,

Yomoni ne parie pas à la baisse, et n’a d’ailleurs pas d’ETFs short. A ma connaissance, WeSave est dans le même cas.

Bien à vous,

Bonjour Alexandre, et merci pour cet excellent article !

Dans l’optique d’un projet retraite à horizon 30 ans, vaut-il mieux faire un versement initial de 1000 € puis 50 € / mois, ou un versement initial de 10 000 € et ne rien toucher ?

Avec le choix 1, avec une simulation Nalo (70% actions) et une hypothèse de rendement à 5,1%, j’arrive à 46 908 € en moyenne, scénario favorable de 74 598 € et défavorable de 26 767 € pour un total de versements de 19 000 €

Avec le choix 2, avec une simulation Nalo (70% actions) et une hypothèse de rendement à 5,1%, j’arrive à 45 905 € en moyenne, scénario favorable de 85 739 € et défavorable de 20 283 € pour un total de versements de 10 000 €

Bonjour,

Nous préférons toujours conseiller un investissement régulier ce qui permet de lisser les prix d’acquisition. En effet, si l’on peut être tenté de rentrer sur un point bas, c’est toujours un pari. On ne sait jamais si ce sera le point le plus bas, en investissant régulièrement vous diversifier vos points d’entrée et réduisez donc votre risque de subir une forte chute juste après avoir investi.

Cordialement,

Alexandre

Bonjour,

Merci pour cet article très intéressant.

Quand est-il des garanties financières en cas de cessation d’activité par exemple?

Merci D’avance

Bonjour Alex,

Les contrats d’assurance-vie sont portés par les assureurs (Suravenir en l’occurence). Yomoni et WeSave n’assurent que la gestion.

Cela signifie que comme tout contrat d’assurance vie vous possédez déjà la garantie de l’assureur et en sus (en cas de faillite de l’assureur) une garantie du Fonds de Garantie des dépôts de 70 000€ par contrat.

Vous n’avez dons pas à craindre pour vos avoirs !

bonjour, avez la mise a jour de ce comparatif pour 2017

Bonjour,

Oui cela est prévu cependant les fonds euros ne publiant leurs performance qu’en février pour la plupart, nous devons attendre ces publications pour faire une mise à jour.

Bien à vous,

Alexandre Conraud

Merci pour ces informations vraiment très utiles.

De rien, ravis que cela vous aide dans votre choix.

Cordialement,