Investissement socialement responsable (ISR) : investir responsable et placer de façon éthique et durable

L’investissement socialement responsable, ou ISR, consiste à investir dans des placements qui appliquent de bonnes pratiques éthiques, environnementales et sociales. En orientant leur épargne vers le financement d’entreprises ou de projets respectueux de critères extra-financiers (écologie, éthique, durabilité) les épargnants peuvent investir en cohérence avec leurs valeurs et avoir un impact positif sur l’environnement et la société. Nous verrons dans cet article les différentes manières d’investir responsable, les rendements que l’on peut attendre, et les bonnes pratiques à suivre.

Qu’est-ce que l’investissement ISR (investissement socialement responsable)

L’investissement socialement responsable, ou investissement ISR, est une pratique consistant à investir dans des supports (actions et obligations d’entreprises) ou des projets qui tiennent compte de critères extra-financiers liés au développement durable, éthique et solidaire. A titre d’exemple, un placement ISR aura un impact positif sur :

- L’environnement (réduction d’émission de gaz à effet de serre, développement des énergies renouvelables, dépollution des sols)

- La société (développement de solutions pour les personnes âgés ou handicapées, formation des employés)

- La gouvernance des entreprises (favoriser la transparence, lutte contre la corruption, discrimination positive, etc.)

En plus de respecter ces critères positifs, l’investissement socialement responsable cherche également à atteindre une bonne performance économique. Ainsi, les placements ISR peuvent générer des rendements intéressants, voire supérieurs aux placements classiques. C'est pourquoi des société d'investissement spécialisés dans l'ISR se sont créées : la première d'entre elle est Goodvest. Il s'agit d'un courtier en assurance-vie 100% responsable, vous pouvez même choisir dans quel domaine vous voulez investir : reforestation, eau... Chaque portefeuille est conçu pour avoir une "trajectoire climatique inférieure à 2°C", dans le respect de l’accord de Paris. Nous avons étudié le service et les produits offerts par Goodvest et il nous semble être le meilleur courtier responsable !

Pourquoi investir dans des placements ISR ?

Pour que son épargne ait un impact positif sur l’environnement et la société

Investir dans des placements ISR permet d’orienter son épargne vers le financement de l’économie durable. On privilégie ainsi les entreprises et les projets ayant un impact positif sur l’environnement et la société.

Il ne faut pas croire qu’au niveau individuel l’orientation de son épargne a peu d’importance. Certes vous aurez moins de poids qu’un fonds de pension… Mais ce sont les petits ruisseaux qui font les grandes rivières. Et d’après un sondage Odaxa-Aviva, 69% des épargnants français se disent prêts à investir dans des placements éthiques et éco-responsable. Si chaque épargnant place une partie de leurs économies dans des placements ISR, cette mutualisation de l’épargne pourrait avoir un énorme impact sur l’économie éthique, social et solidaire.

Des performances attendues sur le long terme

On pourrait penser que les placements ISR présentent des rendements moins élevés que les placements standards, étant donné qu’ils excluent des secteurs réputés très rentables, à savoir l’armement, les jeux d’argent, le tabac, les entreprises qui dopent leurs compétitivités en utilisant des moyens de production peu coûteuse et mais très polluants (énergies fossiles), etc.

Opter pour un placement vertueux de son épargne impliquerait donc de sacrifier de la performance ?

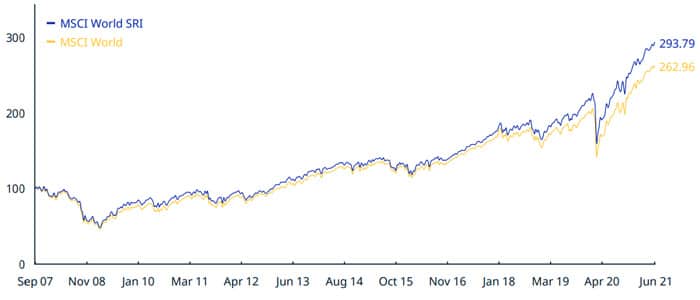

Heureusement les faits semblent montrer le contraire, puisque de nombreux fonds ISR ont réalisé de meilleures performances que leurs équivalents standards. Par exemple le célèbre indice MSCI World a légèrement moins performé que son équivalent éco-responsable le MSCI World ISR sur une période de 14 années :

Comment expliquer cette meilleure performance de l’indice socialement responsable ? Voici quelques éléments de réponse :

1/ Des études ont montré que les entreprises éthiques et respectueuses des considérations sociales, environnementales et de bonne gouvernance, avait une meilleure gestion des risques et des activités plus pérennes. Par conséquent ces entreprises seraient en moyenne plus stables, compétitives et rentables.

2/ Les indices ISR sont naturellement largement sous-exposés au secteur de l’énergie (puisque qu’environ 80% de l’énergie mondiale provient de matières fossiles). Or ce secteur a relativement moins bien performé ces dernières années, ce qui explique en partie la meilleure performance de l’ISR sur les indices standards.

3/ Les indices ISR détiendraient davantage de valeurs sous-valorisées, amenés à bénéficier d’un rattrapage à termes. A l’inverse l’indice standard aurait beaucoup plus de valeurs surcotés (valeurs technologiques par exemple).

L'avis de l'équipe JepargneEnLigneLes indices ISR continueront-ils à surperformer à l’avenir ? C’est possible (et nous le souhaitons) car nous pensons que les entreprises éthiques, durables et de bonne gouvernance sauront mieux s’adapter aux changements économiques, climatiques et sociaux qui ne manqueront pas de survenir. Néanmoins nous ne pouvons pas en être certain : nous nous n’avons pas de boule de cristal pour prédire l’avenir, et les performances passées ne préjugent pas des performances futures. |

Un niveau de risque maitrisé

Nous venons de voir avec l’indice MSCI World ISR qu’un placement socialement responsable peut avoir une bonne rentabilité. Mais la contrepartie est-elle un niveau de risque plus élevé ?

Il existe plusieurs méthodes pour calculer le risque d’un actif financier, les trois principales étant :

- La volatilité, qui mesure l’amplitude de la variation d’un cours. Un placement risqué aura une volatilité élevée.

- La perte maximale (appelé Maximum Drawdown) exprime la perte la plus élevée qu’aurait pu subir un investisseur sur une période.

- Le ratio de Sharpe, qui mesure le rapport rendement/risque d’un placement

D’après le dernier reporting de l’indice MSCI World ISR, sur une période allant du 28 septembre 2007 au 30 juin 2021, l’indice ISR a eu une volatilité moyenne de 13,3% (vs. 14,7% pour l’indice standard), une perte maximale de 55,6% (vs. 57,5%) et un ratio de Sharpe de de 0,9% (vs. 0,8%).

En conclusion, l’indice MSCI World ISR a été moins risqué et a obtenu un meilleur ratio rendement/risque que son parent classique le MSCI World. Cela peut s’expliquer par le fait que les investisseurs ont davantage confiance dans les entreprises socialement responsables. Par conséquent ils sont plus enclins à conserver ces titres sur le long terme et moins prompts à les vendre quand les marchés sont chahutés, ce qui réduit la volatilité.

Bien choisir ses placements socialement responsables ISR

Les 4 critères à retenir pour sélectionner un bon placement éthique

On parle habituellement du triangle des investissements pour désigner les caractéristiques propres à tout placement : le rendement, le risque et la liquidité (c’est-à-dire la rapidité et facilité avec laquelle le capital peut être récupéré). Ce triangle nous explique qu’un placement qui privilégie une de ces caractéristiques, le fera au détriment d’au moins un autre.

Par exemple un investissement qui génère un fort rendement tout en bénéficiant d’une bonne liquidité sera risqué (les actions) ; un placement sans risque et liquide sera peu rentable (les livrets bancaires) ; un fonds à bon rendement et à risque maitrisé sera peu liquide (les SCPI).

Lorsqu’on veut choisir un investissement socialement responsable, il faut ajouter un quatrième critère de sélection : celui de la durabilité. Le triangle devient ainsi le carré des investissements : rendement, risque, liquidité, durabilité.

Des labels pour vous aiguiller

Il est difficile pour un investisseur particulier de trouver des placements socialement responsables, et surtout d’être certain qu’ils le sont réellement. En effet il n’est pas rare qu’un investissement ou une entreprise se fasse étiqueter « vert » de manière trompeuse, dans une visée purement marketing. Cet abus s’appelle le « greenwhashing », ou « éco-blanchiment ».

Afin d’orienter les épargnants, il existe le label ISR et le label Greenfin, des appellations officielles qui certifient la portée vertueuse d’un acteur. A noter que ces labels ne s’appliquent qu’aux fonds d’investissement (nous parlons de ces fonds plus loin dans l’article).

- Le label ISR a été créé en 2016 par le ministère de l’Economie et des Finances. Il certifie qu’un fonds d’investissement sélectionne des actions d’entreprises qui ont un impact positif sur l’environnement et la société.

- Le label Greenfin a été créé en 2015 par le ministère de la Transition Ecologique, se focalise plus spécifiquement sur les critères environnementaux et écologiques. Il certifie qu’un fonds d’investissement sélectionne majoritairement des actions d’entreprises qui ont un impact positif sur l’environnement.

Il existe également des agences de notations spécialisées qui ont pour mission de noter les entreprises selon des critères ISR et écologiques. Malheureusement leurs travaux ne sont pas accessibles au grand public à ce jour.

Les différents moyens d’investir de manière éthique et responsable

Dans ce tableau, nous comparons les principaux placements ISR à savoir : les actions d’entreprises, l’immobilier et le financement de projets. Cela vous donne une vue globale des solutions qui vous sont accessibles. Nous détaillerons ensuite chacun de ces placements.

| Entreprise | Immobilier | Projets | |

|---|---|---|---|

| Sous quelle forme | ETF | SCPI | Crowdfunding |

| Minimum pour investir (ticket d'entrée) | 100€ | 500€ | 50€ |

| Rendement espéré | Aléatoire selon marché Environ +7% en 2020 | Environ +4% | Environ +6% |

| Frais d'entrée | Aucun | Frais d'acquisition jusqu'à 10% | Aucun |

| Frais de gestion | Environ 0,3%/an | Environ 10% | Aucun |

| Risque | Risque du marché (moins-value) | Risque du marché (moins-value) | Risque de défaut de paiement |

| Liquidité | Immédiate | En assurance-vie : immédiate En direct : selon marché | Remboursement à la fin du projet (1-2 ans) |

| Diversification | Très bonne un ETF est investidans des centaines d’actions | Très bonne une SCPI est investiedans des dizaines d’immeubles | Mauvaise dépend d’un seul projetNécessite d’investir dans plusieurs projets |

| Impact social et environnemental | Elevé | Correct | Elevé |

Investir dans les entreprises vertueuses grâce aux fonds ISR

Les actions sont incontournables pour les épargnants qui cherchent à optimiser le rendement de leur patrimoine. En effet cette classe d’actif est la plus rentable sur le long terme, avec des rendements annualisés supérieurs à +10%. Pour capter la performance des marchés actions tout réduisant drastiquement le risque, il convient d’appliquer quelques principes de base que nous expliquons dans notre guide comment investir en bourse.

Nous y expliquons que se constituer un portefeuille en sélectionnant les actions une à une est une activité chronophage, coûteuse et risquée. Le meilleur moyen d’investir en bourse est d’acquérir des parts de fonds d’investissements, eux-mêmes investis dans des centaines/milliers d’actions : en quelques clics et à moindre frais l’investisseur bénéficie d’une diversification immédiate. Ces fonds sont appelés des ETF (ou trackers).

Il en est de même pour l’investissement dans les entreprises socialement responsables : la manière la plus efficace de procéder est d’investir dans des fonds d’investissements ISR. Nous en parlons dans cet article : les ETF ISR

L’avantage des ETF labélisés ISR sont que :

- En achetant une part d’un de ces fonds, vous investissez dans des centaines d’entreprises respectueuses des critères ESG

- L’ETF ISR s’adapte continuellement : inclusion des nouvelles entreprises socialement responsables, exclusion de celles qui ne respectent pas leurs engagements

Comment investir dans des fonds ISR

Pour investir dans un fonds ISR il est nécessaire d’ouvrir l’une des trois enveloppes, à savoir : un compte-titre, un PEA ou une assurance-vie. Vous aurez le choix entre deux modes de gestion : la gestion libre ou la gestion pilotée.

En gestion libre, c’est vous qui êtes aux commandes. Vous choisissez vous-même les supports sur lesquels vous souhaitez investir. Ouvrez un compte-titre, un PEA ou une assurance-vie pour investir dans des fonds ISR.

- Comparatif des meilleurs courtiers en bourse

- Trouver la meilleure assurance-vie

- Guide complet des meilleurs PEA

En gestion pilotée, vous confiez la gestion de votre portefeuille à un expert. Certains gérants sont spécialisés dans la gestion pilotée orienté ISR. Citons :

- Nalo qui a réalisé d’excellents rendements : jusqu’à +22,8% de performance sur son portefeuille éco-responsable ! En savoir plus : avis complet sur Nalo.

- ActiveSeed qui propose une gestion ISR en PEA et Assurance-vie : avis ActiveSeed

- Yomoni qui a récemment lancé une gestion 100% éco-responsable sur tous ses profils : avis Yomoni

Investir dans l’immobilier socialement responsable : les SCPI ISR

Une société civile de placement immobilier (SCPI) est un fond immobilier qui investit dans plusieurs dizaines, voire centaines de biens mis en location (bureaux, commerces, hôtels, etc.). En achetant une part de SCPI, vous devenez propriétaire associé et à ce titre vous percevez les loyers issus des locations. La société de gestion s’occupe de gérer le parc locatif et les locataires, puis se charge se reverser les loyers aux investisseurs. C’est le grand avantage de la pierre papier (l’autre nom donné à la SCPI) : vous n’avez aucun effort de gestion à fournir.

En 2020 le label étatique ISR, créé historiquement pour catégoriser les fonds d’investissements en actions, s’est élargi aux fonds d’investissements en immobilier. Appelé ISR IMMO, ce nouveau label identifie les SCPI respectueuses des bonnes pratiques environnementales, sociales et de gouvernance (critères ESG). Il est décerné par des experts indépendants agréés par l’Etats.

Par exemple une SCPI pourra être labelisé ISR IMMO si :

- Elle s’efforce de réduire la consommation énergétique des bâtiments, notamment en réalisant des travaux de rénovation ;

- Elle investit prioritairement dans des biens immobiliers à fort impact social : des EPHAD, des crèches, des cliniques, etc.

- Elle s’engage sur une politique d’engagement fort avec ses parties prenantes, notamment ses locataires

Le crowdfunding pour financer des projets de développement durable

Le financement participatif (ou crowdfunding) permet à des épargnants d’investir dans des projets éco-responsables et durables, généralement portés par une start-up ou une PME. L’intérêt est de financer un projet précis qui vous tient à cœur, et donner ainsi du sens à son épargne.

Il existe plusieurs plateformes de crowdfunding, qui mettent en relation les investisseurs avec les porteurs de projets. Une fois que le financement est bouclé, les fonds sont progressivement remboursés sous forme de mensualité, avec un taux d’intérêt allant de 2% à 5%.

Les principales plateformes spécialisées dans les projets ISR sont :

Lendopolis, qui propose d’investir dans des projets à fort impact environnemental, et en particulier les énergies renouvelables : éoliens, panneaux solaires, etc. En savoir plus : avis Lendopolis

Miimosa, une plateforme de crowdfunding dédiée à l’agriculture et à l’alimentation durable. En savoir plus : avis Miimosa

Bons plans

Rejoignez-nous, copiez les leaders. Le CopyTrading n’est pas un conseil en investissement* |

|

0€ de commission sur le nouveau PEA XTB. Risque de perte en capital* |

|

5 000€ Jusqu'à 5 000 € bruts de frais reversés sur votre placement* |

|

Jusqu'à 20 actions offertes pour l'ouverture d'un compte. Risque de perte en capital* |

|

1 000€ offerts pour toute 1ère ouverture de PER Yomoni* |

|

Plus de 600 crypto-actifs disponibles sur Bitpanda. Investir à partir de 1€. Risque de perte en capital* |

Articles récents

-

Avis eToro : que vaut le leader du trading social ?2, Juil 2025 | Bourse

-

-

Notre avis sur les SCPI de PERIAL24, Juin 2025 | SCPI

-

-

Notre avis sur XTB : le premier courtier sans commission20, Juin 2025 | Bourse