Finary est une jeune FinTech qui est devenue, en l’espace de quelques mois, la meilleure plateforme pour suivre et optimiser son patrimoine dans sa globalité. Plus qu’un simple agrégateur de comptes, elle dispose de fonctionnalités innovantes pour contrôler et optimiser son épargne et ses investissements. Après l’avoir testé, j’en ai été pleinement satisfait et l’utilise régulièrement à titre personnel. Je vous propose ici mon retour d’expérience et mon avis complet sur Finary.

Notre avis sur la plateforme Finary en quelques mots

Avant d’entrer d’aborder le sujet dans le détail et pour les plus pressés, nous allons résumer ce qui va suivre. Une conclusion plus complète vous attend un peu plus bas.

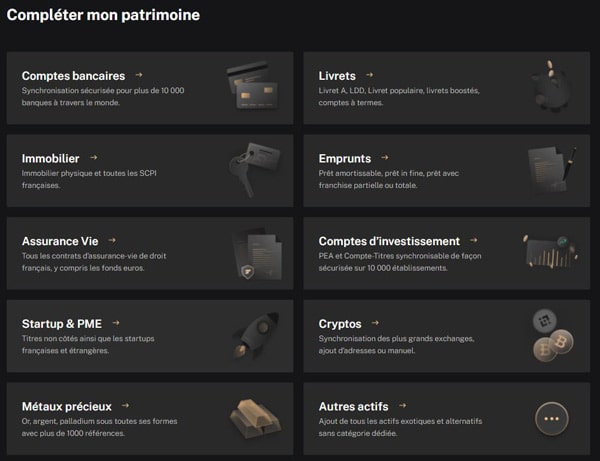

En bref, Finary est une plateforme en ligne qui donne une vision globale et en temps réel de votre patrimoine : comptes bancaires et financiers, biens immobiliers, crypto-monnaies, actifs atypiques (montres, voiture de collection), etc. Il dispose également d’un outil d’aide à la décision et analyse les frais des comptes qui peuvent être optimisés (une première pour un agrégateur de compte !).

Pour ceux qui se demandent en quoi il est important de suivre son patrimoine et d’optimiser les frais de comptes, on donne la réponse à la fin de l’article. Dans un premier temps, nous nous concentrerons sur la plateforme Finay.

|

Les avantages de Finary en quelques mots

|

|

Le principal inconvénient de Finary Hormis un détail sans grande importance (lenteur au démarrage de l’application mobile) nous n’avons trouvé aucun véritable inconvénient. C’est d’ailleurs une prouesse pour une FinTech aussi jeune ! |

Présentation de Finary

L’histoire de la FinTech

Finary a été créé en 2020 par Julien Blancher et Mounir Laggoune, deux entrepreneurs à succès issus du monde de la technologie et du digital. Leurs faits d’armes : le premier a co-créé Recast.AI, une start-up d’intelligence artificielle revendue trois ans plus tard à la multinationale SAP, le second a contribué au lancement de la plateforme Trainline qui fut introduite en Bourse en 2019 (et valorisé près de 2 milliards d’euros !). Rien que ça !

Les fondateurs Mounir Laggoune et Julien Blancher

C’est après avoir vendu leurs parts que Mounir et Julien eurent besoin d’un outil de suivi de leurs patrimoines. Ils constatent alors que les solutions d’agrégations financières proposées étaient peu satisfaisantes (c’est un euphémisme). Deux prodiges du digital qui découvrent un service technologiquement dépassé : il n’en fallait pas plus pour créer une nouvelle solution innovante.

Aujourd’hui, Finary c’est :

- Un accès aux comptes de plus de 10 000 établissements

- Plus de 3 milliards d’euros suivis sur la plateforme

- Une quinzaine d’employés

- Une levée de fonds de 2,2 millions d’euros en mai 2021

La technologie Budget Insight

Parlons maintenant de la base technologique sur laquelle repose Finary, cela nous sera utile pour comprendre comment cette solution sécurise les données de ses utilisateurs.

Pour agréger des dizaines de milliers de comptes financiers, Finary utilise la technologie en marque blanche de Budget Insight, le leader français de l’agrégation bancaire. Un choix judicieux qui lui confère de nombreux avantages :

- L’économie de plusieurs longues et coûteuses années d’investissements pour développer une technologie existante (pourquoi réinventer la roue ?). Partant de cette base, les ingénieurs et développeurs de Finary se sont lancés dans l’amélioration de cette technologie en ajoutant de multiples fonctionnalités (un peu comme si vous preniez une citadine d’entrée de gamme pour en faire une voiture de course).

- En raison de la sensibilité de son activité, Budget Insight est à la pointe en matière de sécurité des données. Il est par ailleurs dûment agréé et régulé par les autorités (ACPR, AMF, Banque de France) et a obtenu le précieux agrément DSP2.

- Preuve de sa fiabilité, Budget Insight compte comme clients les principaux acteurs financiers (Lydia, CIC, BNP Paribas, BPCE pour ne citer qu’eux)

|

L’avis de l’équipe JepargneEnLigne Le partenariat entre Finary et Budget Insight permet de combiner le meilleur des deux mondes : l’innovation et l’expérience utilisateur d’une part, la sécurité et la fiabilité d’autre part. C’est cette stratégie qui a permis à la start-up de développer en quelques mois le meilleur intégrateur de compte du marché. |

Le fonctionnement de Finary

Dans un premier temps, vous pouvez créer un compte gratuit sur Finary en cliquant sur le bouton ci-dessous :

Cela vous donnera accès aux fonctionnalités de base que nous allons présenter par la suite.

Une fois le compte créé, vous pouvez synchroniser votre patrimoine dans sa globalité. Compte bancaire, assurance-vie, compte-titre, crypto-monnaies, actifs exotiques, tout y est.

L’ajout de votre compte peut se faire de deux manières :

- Avec la synchronisation automatisée : il suffit de rechercher l’établissement de son choix et d’indiquer vos identifiants (aucun risque niveau sécurité, comme nous l’expliquerons un peu plus loin). Les données de vos comptes seront automatiquement intégrées au tableau de bord Finary en temps réel.

- Avec l’ajout manuel : vous remplissez les données vous-même. Cela est utile dans le cas où votre établissement n’est pas reconnu par Finary (cela peut arriver) ou pour les avoirs qui ne sont pas synchronisables (bien immobilier, montre ou voiture de luxe).

A ce jour Finary permet de se connecter à plus de 10 000 établissements financiers, en France et à l’étranger, ce qui est remarquable. Certes la couverture n’est pas encore de 100%, certains établissements tels que les courtiers XTB ou le compte bancaire Crypto.com ne sont pas encore disponibles sur la plateforme. Mais cela reste minoritaire, pour ma part j’ai pu synchroniser la totalité de mes comptes financiers (2 comptes bancaires, 3 assurances-vie, des SCPI, un portefeuille crypto). Par ailleurs, l’équipe dit vouloir s’approcher le plus possible du 100% de couverture et intègre chaque jour de nouveaux établissements.

Une fois que vos comptes sont ajoutés, les données se synchronisent automatiquement sur l’interface (exception faite à celles qui ont été ajoutées manuellement, et pour lesquelles vous devrez les mettre à jour vous-même).

Voyons maintenant les outils que propose la plateforme.

Les principales fonctionnalités de Finary

Une vision globale de votre patrimoine

- Le patrimoine brut qui correspond à la totalité de vos avoirs, y compris vos crédits en cours.

- Le patrimoine net, qui correspond à la totalité de vos avoirs déduction faite de vos crédits en cours.

- Le patrimoine financier, qui correspond à la part d’actifs liquides (livrets, fonds en euros, actions, fonds OPCVM, cryptomonnaies, etc.). Par conséquent, cela exclut les actifs peu liquides tels que l’immobilier ou les parts d’entreprises privées.

|

L’avis de l’équipe JepargneEnLigne Nous apprécions la vision à 360 degrés de la plateforme. Très complète, elle a réussi à garder une certaine ergonomie et simplicité. Note : on a souvent tendance à oublier la fiscalité, alors qu’elle a un impact important sur le patrimoine. En effet une partie de notre patrimoine appartient à l’Etat et devra être payé (on a une dette d’impôt). Par conséquent il aurait été intéressant que Finary affiche le patrimoine net après impôts. Bon point : les équipes de la FinTech semblent avoir intégré ce point dans leur roadmap. |

Les données détaillées pour chaque classe d’actif

L’exposition sectorielle, pour savoir dans quoi on est le plus exposé. Grâce à cette fonctionnalité, je me suis aperçu que j’étais particulièrement exposé aux valeurs technologiques (19% de mes actions).

|

L’avis de l’équipe JepargneEnLigne Cette liste n’est pas exhaustive, d’autant que Finary intègre de nouvelles fonctionnalités régulièrement. Nous vous encourageons à tester l’application en ouvrant un compte gratuitement. |

L’optimisation du patrimoine avec Finary Plus

Ces fonctionnalités sont accessibles avec l’offre premium Finary Plus, que nous abordons dans la partie suivante.

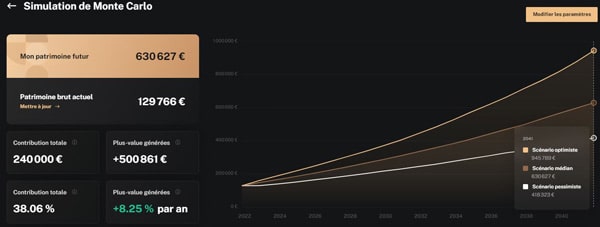

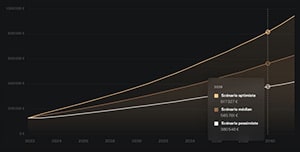

Simulation du patrimoine dans le futur, grâce à la méthode algorithmique dite de Monte Carlo (on développe ce point en fin d’article). Finary donne une estimation de ce que pourrait être votre patrimoine dans les 30 prochaines années, en tenant compte des performances historiques de vos actifs. Cette fonctionnalité peut être une puissante source de motivation pour épargner, se constituer un capital et le faire fructifier sur le long terme.

|

L’avis de l’équipe JepargneEnLigne Alors que la plupart des agrégateurs de compte se limitent à une simple vue d’ensemble, Finary va plus loin en poussant ses utilisateurs à optimiser leur patrimoine : réduction des frais cachés et coûts inutiles, analyse des investissements qui performent le mieux, analyse de l’allocation… C’est exactement ce qu’il manquait aux solutions qui le précédaient. |

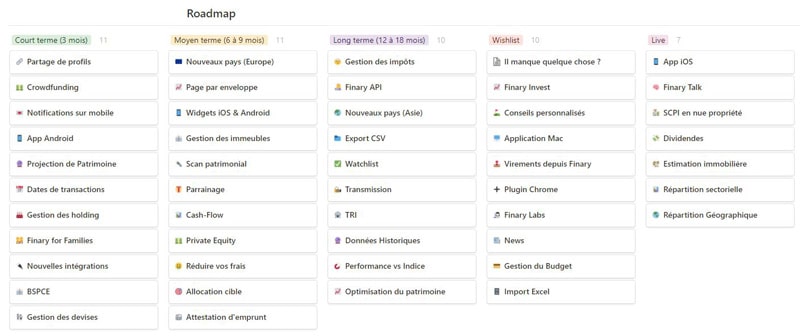

Les fonctionnalités à venir (et une communauté qui a son mot à dire)

Finary n’existe que depuis 2020, et propose déjà de nombreuses solutions et fonctionnalités pour gérer son patrimoine. Cela n’est que le début, au vu du plan d’action que l’équipe met à disposition sur le site web :

Ce plan d’action est dynamique, vous pouvez suivre l’évolution du développement de la plateforme et les nouvelles idées qui ont été ajoutées.

Par ailleurs les membres de la communauté Finary ont également leurs mots à dire : ils peuvent voter ou ajouter des idées de développement.

Qu’est-ce que la communauté Finary ? Simplement les utilisateurs de la plateforme que la FinTech fédère dans un espace de discussion où ils peuvent échanger entre eux sur des sujets d’investissements divers et variés.

La construction de cette communauté va également plus loin : la start-up est très présente sur les réseaux sociaux, notamment sur Youtube où le co-fondateur Mounir réalise des vidéos de vulgarisation de qualité (j’ai bien aimé l’interview enrichissante de Hascheur sur l’investissement en cryptomonnaies).

|

L’avis de l’équipe JepargneEnLigne La construction d’une communauté impliquée dans le développement de la plateforme est une excellente chose. Cela permet à l’équipe Finary de développer en priorité les fonctionnalités les plus utiles pour ses utilisateurs. |

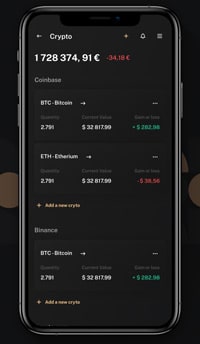

Une application mobile

Finary a développé une application mobile disponible sur iOS (celle sur Google Plays est en cours de développement à l’heure où j’écris ces lignes). Très pratique pour suivre son patrimoine où que l’on soit !

L’application mobile donne accès aux fonctionnalités de base, mais pas encore celles de Finary Plus. Elle ne remplace donc pas encore la plateforme principale. Néanmoins elle fait déjà partie des meilleures applications mobiles pour suivre son patrimoine.

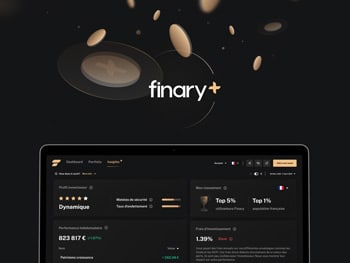

Finary Plus, le compte premium pour de meilleures décisions d’investissement

Nous avons évoqué les fonctionnalités disponibles pour les utilisateurs de la solution premium Finary Plus. Rappelons-les succinctement :

- L’optimisation des frais de vos comptes et investissements, que nous apprécions particulièrement ! Pour bien se rendre compte de son intérêt, prenons l’exemple d’un épargnant qui aurait ouvert une assurance-vie chez sa banque de réseau et sur lequel il aurait investi dans des unités de compte type OPCVM. Finary va calculer tous les frais qu’il supporte, y compris les frais cachés (courants chez ce type de produit d’épargne) et identifiera les coûts qui peuvent être optimisés. L’épargnant comprendra vite qu’en ouvrant une assurance-vie en ligne et en investissant dans des unités de compte de type ETF (trackers), il paiera trois fois moins de frais pour un produit d’épargne tout aussi performant.

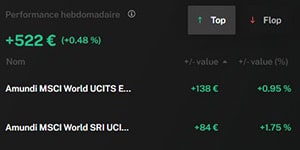

- Le calcul des performances qui identifie les actifs qui performent le mieux (et inversement ceux qui plombent le rendement du patrimoine).

- L’analyse de votre allocation et de votre situation par rapport à d’autres investisseurs. Connaitre son classement peut-être une source de motivation pour accroitre son patrimoine.

- Les indicateurs clefs de vos investissements immobiliers locatifs, pour ceux qui investissent dans cette catégorie d’actif.

- La simulation de votre patrimoine dans les 30 prochaines années, pour estimer son patrimoine futur (plus de détail en fin d’article)

Ces fonctionnalités permettent de prendre de meilleures décisions d’investissement et d’épargne. Pour l’instant il n’y en a « que » quatre mais il ne fait aucun doute que Finary va continuer de développer de nouveaux outils d’aide à la décision.

Finary Plus peut être testé gratuitement pendant une dizaine de jours. Elle coûtera ensuite 10€ par mois pour un engagement d’un an (15€ par mois sans engagement). Nous trouvons ce tarif très raisonnable compte tenu de la valeur ajoutée qu’apporte ce compte premium. En effet Finary Plus vous fait gagner sur deux tableaux :

- Optimisation des frais qui peuvent potentiellement faire économiser plusieurs dizaines (voire centaines) d’euros

- Optimisation de vos investissements qui peuvent potentiellement vous faire gagner quelques pourcents de rendement en plus

|

L’avis de l’équipe JepargneEnLigne Lorsqu’on veut s’enrichir, il faut avoir le bon état d’esprit. Plutôt que de se demander « combien cela va-t-il me coûter », il faut se dire « combien cela va-t-il me rapporter ». Pour ma part j’ai trouvé que la valeur qu’apporte Finary Plus est bien supérieure à ce qu’il me coûte : il m’a permis de découvrir qu’une SCPI que je détenais appliquait des frais de gestion cachés… À la suite de quoi j’ai fait un arbitrage au profit d’un fonds immobilier plus transparent et moins coûteux. |

Focus sur la sécurité : l’application est-elle fiable ?

La question de la sécurité est un point essentiel, surtout que l’on est amené à entrer les codes secrets de nos comptes en vue de les synchroniser. Répondons dès à présent : oui, Finary est une plateforme ultra sécurisée à qui l’on peut faire confiance. En voici les raisons :

Tout d’abord rappelons que Finary n’a jamais accès à vos identifiants bancaires, c’est son partenaire Budget Insight qui s’en charge. Cette dernière, filiale du Crédit Mutuel, est le leader français de la gestion des identifiants bancaires. Il est strictement encadré par les régulateurs (Banque de France et ACPR) et utilise les meilleures technologies de chiffrement.

Finary peut consulter vos données en lecture seule uniquement, elle ne peut donc faire aucune opération (aucun risque qu’un pirate prenne le contrôle de vos comptes). Le seul risque est qu’une personne malveillante puisse lire vos données, c’est pourquoi la FinTech a mis en place des niveaux de sécurité très élevés :

- Un chiffrement algorithmique des données (AES 256 et SHA 256 pour les connaisseurs) qui empêche la lecture des données par des personnes non habilitées

- Les serveurs se situent aux Pays-Bas, dans un site sécurité 24h/24

- L’accès à vos données se fait uniquement suite à une demande de votre part

- Pour aller encore plus loin dans la sécurisation de ses données, il est possible d’activer la double authentification.

Enfin, Finary promet qu’elle ne revendra jamais les données de ses utilisateurs. Nous pouvons le croire dans la mesure où son business model repose sur l’abonnement payant, que son actionnariat est indépendant (les deux fondateurs conservent la majorité du capital et ne veulent pas d’établissement bancaires comme actionnaire minoritaire) et qu’il base sa crédibilité sur sa transparence vis-à-vis de ses utilisateurs et de sa communauté.

Conclusion : notre avis sur la plateforme Finary

Une plateforme ergonomique, qui donne une vision à 360 degrés de son patrimoine et permet de l’optimiser… Finary est certainement la meilleure solution pour suivre son patrimoine. Cela fait du bien d’avoir (enfin) un agrégateur de compte digne de ce nom et qui offre de la valeur à ses utilisateurs.

Nous sommes impressionnés par la rapidité à laquelle Finary se développe, et sa récente levée de fonds de 2,2 millions d’euros devrait accélérer les choses. Nous sommes impatients de découvrir les prochaines fonctionnalités !

L’outil de base est gratuit, et le compte premium Finary Plus peut être testé gratuitement pendant une dizaine de jours. Donc n’hésitez pas à l’essayer. Pour ma part je suis mon patrimoine quasi-exclusivement sur Finary, je n’utilise quasiment plus mon tableur Excel.

Nous venons de présenter Finary sous toutes ses coutures, mais cette première partie s’adresse surtout aux personnes qui ont déjà conscience qu’il est important de suivre et d’optimiser son patrimoine. Pour les lecteurs moins avertis, nous abordons ce point dans cette deuxième partie :

L’importance de suivre et d’optimiser son patrimoine

Encore aujourd’hui, beaucoup (trop) d’épargnants se contentent de laisser leur épargne sur des livrets bancaires dont le taux d’intérêt ne couvre même pas l’inflation.

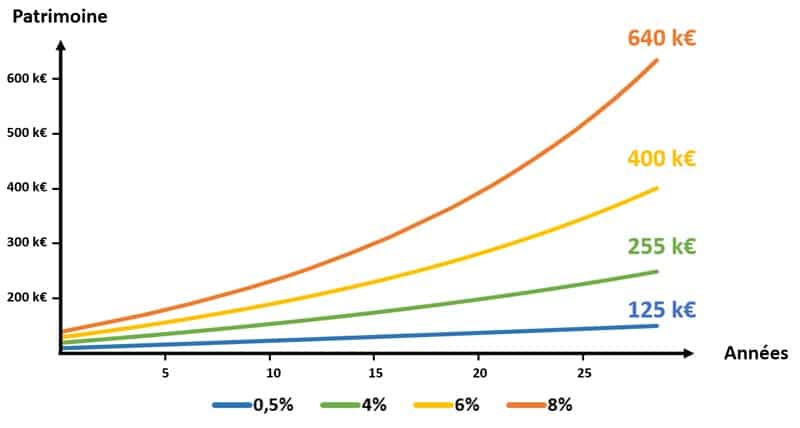

Les lecteurs qui nous suivent savent que, pour se constituer un bon patrimoine, il est primordial d’épargner et de faire fructifier son capital. Rappelons qu’un taux de rendement légèrement supérieur aura des conséquences très importantes sur le long terme, notamment grâce aux intérêts composés. Pour l’illustrer, voici un tableau que nous avions réalisé dans une précédente étude :

Comment gagner du rendement ? En jouant sur deux tableaux :

Placer son argent sur des placements performants

Comme nous l’expliquons dans notre étude où placer son argent, il faut investir dans des placements qui génèrent du rendement : un fonds euros (support sans risque) performant, des ETF (fonds actions) en gestion libre ou sur une assurance-vie en gestion pilotée pour capter les performances des marchés actions, des SCPI (supports immobiliers), un peu de crowdfunding immobilier (projets à plus de 10% d’intérêts) et de cryptomonnaie, etc.

Lorsque l’on diversifie ses placements, il est très utile de se ternir informer régulièrement de l’évolution de son patrimoine global, ne serait-ce que pour réaliser des arbitrages en cas d’opportunité ou de nécessité (par exemple si les marchés actions montent ou baissent), pour rééquilibrer ou simplement connaitre la valeur totale que l’on possède à ce moment-là.

Mais les choses se complexifient à mesure que l’on souscrit à des produits de placements dans divers établissements. Je pense que tous les épargnants avisés disposent ou ont disposé (j’en fais partie) d’un tableur Excel pour suivre leur patrimoine ; et se rendent compte de l’inconfort de devoir se connecter à chaque compte pour mettre à jour les lignes manuellement. C’est ici tout l’intérêt d’un agrégateur de compte automatique comme Finary.

Réduire le coût de ses produits d’épargne et d’investissement

C’est mathématique : 1% de frais en plus = 1% de rendement en moins. Réduire les coûts contribue donc à améliorer la performance de votre patrimoine.

Mais avant de pouvoir les réduire, il faut pouvoir les débusquer. Or de nombreux produits d’épargne ont tendance à appliquer des frais cachés. Nous en parlions dans la première partie de l’article : Finary est capable de déceler les frais de vos comptes épargne et d’investissement.

La projection du patrimoine

Finary va encore plus loin que le suivi et l’optimisation des frais : il est capable de simuler votre patrimoine sur les 30 prochaines années !

Alors non, la FinTech n’a pas recruté madame Irma pour développer cette fonctionnalité. Il ne s’agit pas d’une anticipation de l’avenir, mais d’une simulation statistique basée sur les performances historiques de vos actifs. Cette simulation se base sur la méthode algorithmique dite de Monte Carlo, très répandue en finance de marché pour simuler l’évolution du prix d’un actif ou d’un portefeuille.

Finary est capable de simuler l’évolution de votre portefeuille sur 30 ans, selon 3 scénarios : optimiste (les marchés sont en moyenne plus haussiers que baissiers), médian et pessimiste (les marchés sont en moyenne plus baissiers que haussiers).

Evidemment de nombreux facteurs peuvent impacter le résultat final, ne serait-ce que votre effort d’épargne qui peut évoluer, la maitrise de vos frais d’investissement, vos éventuels rachats de capital, etc.

Il est intéressant de constater qu’avec un patrimoine bien diversifié et investi dans des supports actions, même le scénario pessimiste est gagnant sur le long terme (418k€ de patrimoine final, pour une contribution totale de 240k€). Cela tient au fait que, statistiquement, les marchés sont toujours haussiers sur une très longue période.