Les robo-advisors, ces fintechs qui proposent une gestion automatisée de votre portefeuille en fonction de votre profil de risque, continuent de bien performer. Yomoni et WeSave, les principaux robo-advisors français, viennent de publier d’excellentes performances sur l’année 2017, et continuent de se développer. Découvrons les performances 2017 de ces 2 fintechs.

WeSave et Yomoni publient de bons rendements

Les performances de WeSave

Lancé en 2016, le robo-advisor WeSave propose la souscription d’un contrat d’assurance-vie nommé WeSave Patrimoine et un contrat de capitalisation, WeSave Patrimoine Capi, assurés par Suravenir.

WeSave a dévoilé les rendements servis sur ses dix profils de gestion sous mandat :

La fintech offre de beaux rendements sur tous les types de profils :

- Entre +2,3% et +2,5% pour les profils défensifs (les moins risqués)

- Entre +3,5% et +4,4% pour les profils équilibrés

- Entre +6,6% et +7,9% pour les profils offensifs

- Entre +8,6% et +10,2% pour les profils dynamiques (les plus risqués)

Dans un communiqué, WeSave commente ces résultats : « Au-delà de ces bonnes performances, nous sommes fiers d’avoir également su maintenir un niveau de risque toujours maîtrisé : la performance obtenue par nos mandats de gestion est toujours supérieure au risque associé aux investissements réalisés. Notre équipe est très satisfaite de vous présenter ces résultats. »

Les performances de Yomoni

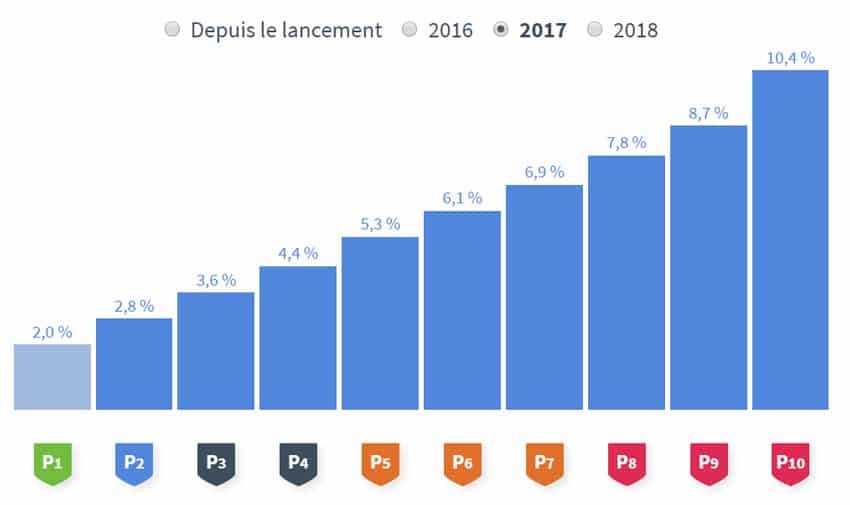

Le robo-advisor Yomoni, créé en 2014 par Mourtaza Asas-Syed et Laurent Girard, a également publié d’excellents résultats, très proches de ceux de son concurrent :

Ainsi, la fintech a servi :

- Entre +2,0% et +2,8% pour les profils défensifs (les moins risqués)

- Entre +3,6% et +4,4% pour les profils équilibrés

- Entre +5,3% et +6,9% pour les profils offensifs

- Entre +7,8% et +10,4% pour les profils dynamiques (les plus risqués)

Les 2 acteurs sont au coude à coude. Nous avons comparé les performances Yomoni et WeSave, et avons conclu que :

- Yomoni est meilleur sur les profils défensifs

- WeSave est meilleur sur les profils équilibrés

- WeSave et Yomoni sont à égalité sur les profils offensifs

Les deux FinTechs poursuivent leur développement

Ces excellents résultats accélèrent le développement de ces 2 robo-advisors.

Yomoni, qui vient de fêter le deuxième anniversaire de son lancement, revendique déjà 5.000 mandats de gestion et 50 millions d’euros d’encours. Elle ambitionne d’ailleurs de dépasser les 100 millions d’euros d’encours sous gestion d’ici la fin de l’année 2018 ! La société, soutenue par le Crédit Mutuel Arkéa et La Financière de l’Echiquier, se félicite de ses résultats mais n’est pas encore rentable. Pour élargir encore davantage sa clientèle, elle a noué un partenariat avec Vie Plus qui offre ses produits aux conseillers en gestion de patrimoine indépendants. Elle s’est aussi alliée avec la startup Bankin’, une application qui facilite la gestion d’argent. Par ailleurs pour convaincre ses clients de lui confier plus d’argent, Yomoni souhaite étoffer son offre en identifiant des partenariats intéressants autour de la défiscalisation, de l’investissement dans l’immobilier ou des produits structurés.

WeSave, soutenue par Amundi, cherche également à attirer de nouveaux souscripteurs : lors de sa création en 2016, la fintech proposait un ticket d’entrée à 10.000 euros… Un peu trop élevé pour la plupart des épargnants : elle a donc décidé, en d’octobre dernier, d’abaisser ce seuil à 300 euros. Elle compte également élargir son offre en proposant de nouveaux produits tels que le Plan d’épargne retraite populaire (PERP) ainsi qu’une solution d’agrégation du patrimoine financier de ses clients. Si le gérant ne précise pas le nombre de ses clients, elle fait savoir ses objectifs : atteindre 20.000 clients et un milliard d’encours d’ici 3 à 5 ans.

Si Yomoni et WeSave poursuivent leur développement en espérant conquérir davantage de clients, elles ne sont toutefois pas les seules à se positionner sur ce marché porteur. Le robo-conseiller Advize a récemment dévoilé sa stratégie de développement auprès des professionnels afin de diversifier ses sources de revenus. De même, Marie Quantier, une plateforme de conseils en investissement automatisée, cherche elle aussi à ubériser les acteurs établis de l’épargne que sont notamment les banques et les conseillers de gestion en patrimoine. Pour en savoir plus sur toutes ces offres, n’hésitez pas à consulter notre comparatifs des robo-advisors français.