Qui est Nalo ?

La fintech a été créée par Guillaume Piard et Hugo Bompard. Guillaume a évolué pendant une dizaine d’années dans la finance de marché à Paris et Londres et est notamment diplômé de la Chicago Booth School of Business et détenteur du CFA (Chartered Financial Analyst). Hugo est le matheux de l’équipe, il est diplômé de l’ENSAE et détient un master de recherche en Probabilités et Finance de l’université Paris-Diderot

Ils cofondent Nalo en 2017 et intègrent l’incubateur du village by CA (incubateur du Crédit Agricole). Aujourd’hui ils sont entourés d’une équipe d’une dizaine de personnes rassemblant toutes les compétences nécessaires au succès de la start-up : analyse financière, conseil patrimonial, développement informatique et marketing-communication. En 2021, ils recrutent Franklin Morin, diplômé d’un Master Probabilités et Finance et d’un Master en Finance de Marché pour devenir le responsable de la sélection des supports d’investissement, dans le but de continuer à développer Nalo pour pouvoir, peut être, devenir leader sur son marché.

Il faut dire qu’en 2020, la Fintech a explosé dans le domaine, multipliant par cinq son encours, avec 110 millions placés dans l’année pour un total de 170 millions. Cela a été possible grâce à deux levées de fonds successives (une de deux millions en 2018 et une de quatre millions en 2020), mais aussi à une année boursière 2020 hors norme avec un krach suivi d’une remontée exceptionnelle dont les épargnants ont voulu profiter. L’an dernier, son encours a été multiplié par cinq : plus de 110 millions d’euros. Le nombre de nouveaux clients continue ainsi à augmenter.

Une fintech récompensée

Nalo a fait du chemin depuis son lancement, et commence à se faire une sérieuse réputation. Elle a ainsi obtenu plusieurs distinctions ces deux dernières années :

- TOP d’OR du « Meilleur service client » de l’Assurance-vie en ligne pour la 2ème année consécutive décerné par ToutSurMesFinances

- TOP d’argent 2021 « grand prix du jury » et TOP de bronze 2021 de l’Assurance-vie en ligne catégorie « Meilleure innovation » décernés par ToutSurMesFinances également

- Coupole de l’Audace 2021 décernée par l’Agefi catégorie « Développement de l’offre et des services »

- La Coupole de l’Audace 2020 décernée par l’Agefi dans la catégorie « Education Financière »

Ces distinctions récompensent particulièrement l’équipe de conseillers, qui a démontré de la réactivité, de l’expertise et de la pédagogie lors des évaluations anonymes réalisées par les magazines spécialisés.

Comment fonctionne le Robo-Advisor ?

Allier technologies et conseil pour optimiser votre épargne

A l’instar de Yomoni et WeSave, Nalo opte pour une structure hybride alliant conseil humain et technologies dernier cri pour optimiser votre épargne. Si vous pouvez définir vos projets et souscrire de manière autonome sur le site de Nalo, vous pourrez également bénéficier de l’expertise de l’un de ses conseillers pour vous aiguiller dans vos choix. Au niveau de la gestion, même combat, la fintech s’appuie sur des algorithmes basés sur l’état de l’art de la recherche fondamentale mais construit ses allocations en accord avec l’équipe de gestion.

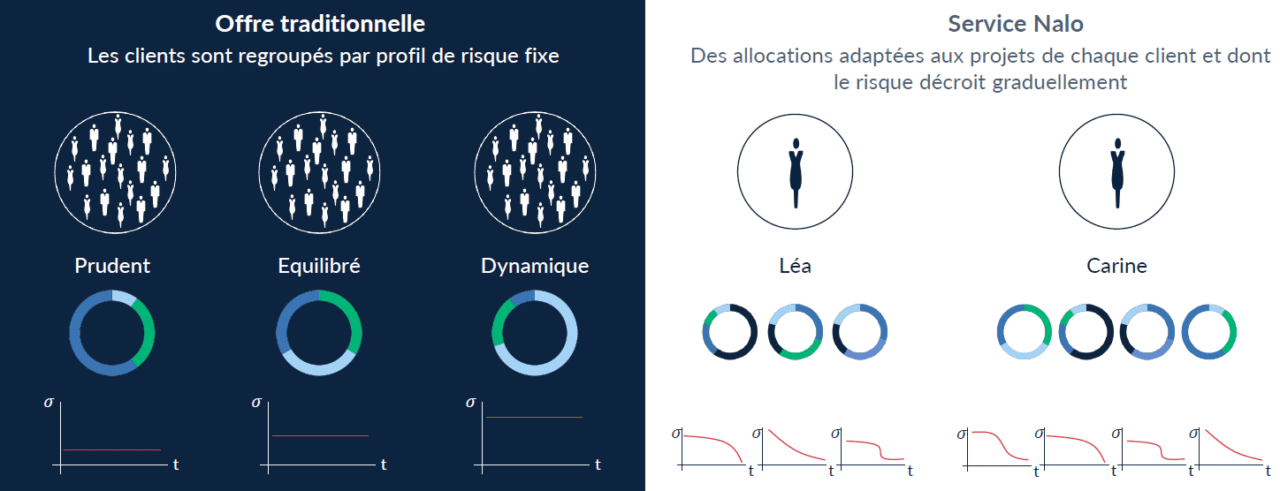

Une gestion basée sur les projets des clients

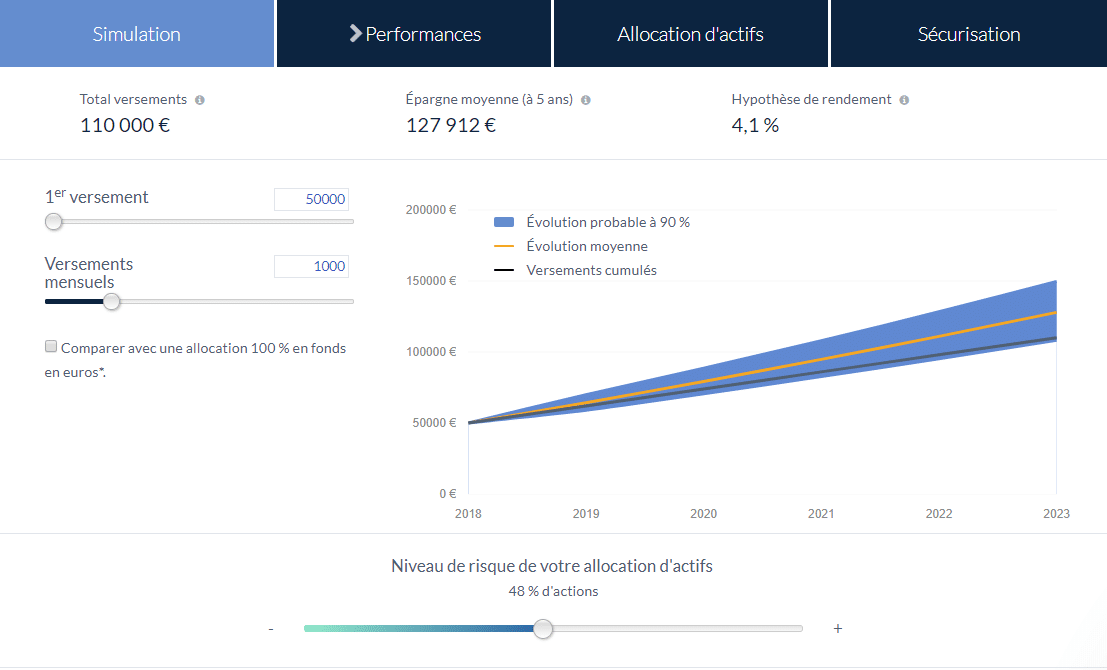

Nalo se démarque de ses principaux concurrents en vous offrant une gestion déléguée d’assurance vie non pas basée sur des profils de risques mais plutôt sur des projets tels que : l’achat d’un appartement, le financement des études de vos enfants ou encore un départ à la retraite à terme. En fonction de ces projets, de votre situation patrimoniale et familiale et de votre horizon, la fintech vous proposera une allocation de vos avoirs qui évoluera au cours du temps.

Par exemple pour l’achat d’un appartement dans cinq ans, Nalo vous recommandera un profil composé d’environ 50% d’actions, proportion qui diminuera au fur et à mesure que la date de réalisation du projet approche afin de ne pas subir une baisse des marchés juste avant le retrait. Ainsi vos allocations évolueront en fonction du temps, de la « météo » des marchés et de vos projets sans que vous n’ayez rien à faire ! Plus généralement, la fintech sécurise progressivement les portefeuilles pour maximiser le rendement à terme.

Nous trouvons cela intéressant d’autant plus que vous pourrez avoir plusieurs projets sur un seul contrat ! Cela permet notamment, en cas de changement de situation, de créer de nouveaux projets tout en capitalisant sur l’antériorité fiscale d’origine du contrat, ou d’opérer des arbitrages entre projets en quelques clics tout en évitant un frottement fiscal.

Quatre thématiques d’allocation

Dans quoi sera investi votre argent ? Nalo vous propose 4 thématiques d’allocation :

- Une allocation standard : votre assurance-vie sera investi sur les principales actions des marchés mondiaux. Le but est de choisir les titres qui performent le mieux ;

- Une allocation ISR (Investissement Socialement Responsable) : Nalo investira uniquement dans des actions d’entreprises respectueuses des normes sociales et environnementales

- Une allocation complémentaire au PEA : si vous avez déjà un PEA investi dans des valeurs européennes, Nalo investira hors-Europe de manière à diversifier votre patrimoine.

- Une allocation sans immobilier : utile si l’investissement immobilier est déjà sur-représenté dans votre patrimoine.

L’allocation ISR connait un réel succès et représente plus de 50% des nouvelles souscriptions. Il faut dire qu’elle a eu de très beaux rendements en 2019 et 2020, bien meilleurs que l’allocation standard !

Techniquement, comment ça fonctionne ?

Bon vous l’avez compris, Nalo va gérer votre épargne en fonction de votre situation et vos projets. Sur le principe pas de souci, cependant on se pose naturellement la question : il y a donc autant de profils que de clients et de projets ? Et bien pas tout à fait, même si chaque portefeuille a une allocation unique.

Il existe en fait 101 allocations types allant de 0 à 100% d’exposition actions et donc avec un risque croissant pour chaque thématique d’investissement (classique, ISR, PEA, Immobilier). Soit 404 profils au total.

La situation et les projets de chaque personne étant différents, votre portefeuille bénéficiera au final d’une allocation qui lui est propre et qui évoluera au fil du temps.

Les allocations cibles sont définies par le comité d’investissement de façon au moins annuelle, voir trimestrielle en fonction de l’évolution des données financières et macro économiques (univers d’investissement, supports, liquidité, frais, paramètres …). L’équipe travaille dans une approche long-terme basée sur l’optimisation du couple risque/rendement espéré, avec une veille de la perte maximale autorisée.

Ensuite en fonction de votre profil/projet, les algos de la fintech vous proposerons un profil qui évoluera automatiquement au fil de l’eau en fonction de l’avancement du projet, du marché et de votre situation personnelle.

Notre avis sur le fonctionnement de NaloNous apprécions la grande flexibilité du robo-advisor dans le profilage de ses clients, en particulier les différentes thématiques d’investissement : standard, environnement, complément PEA et sans immobilier. |

Nalo Patrimoine le contrat d’assurance-vie proposée par le robo-advisor

Un contrat investi en Fonds Euros et ETF

Le Robo-Advisor n’offre à date qu’une seule enveloppe fiscale, l’assurance-vie, qui est l’enveloppe la plus plébiscitée par les français (1700 milliards d’euros d’encours) et pour cause, elle offre une grande flexibilité et un régime fiscal avantageux. Comme les autres Robo-Advisors français, Nalo a abandonné les fonds communs de placement et autres SICAV au profit des trackers (ETF) qui ont pour principaux atouts de réduire les frais (0,2-0,3%/an) supportés par le client et d’offrir plus de réactivité dans la gestion au quotidien des allocations. Ces produits reproduisent la performance d’un sous-jacent à l’identique comme par exemple le CAC 40. Un ETF CAC 40 reproduira ainsi la performance du CAC 40 à l’identique sans avoir besoin d’acheter toutes les actions du CAC.

Le contrat est assuré par Generali quand Yomoni et WeSave travaille avec Suravenir. Cela permet à Nalo de bénéficier des fonds euros Eurossima (+1,77% en 2017) et surtout Netissima (+2,1% en 2017), un fonds « euro-dynamique » rarement accessible sur ce type de contrat.

La Fintech étudie d’ores-et-déjà la possibilité d’offrir d’autres enveloppes telles que le PEA par exemple.

Des frais de gestion contenus

Robo-Advisor oblige, les frais de gestion sont réduits au minimum. Ainsi il vous coûtera 1,65% par an de frais contre 2,5 à 3% en moyenne sur une assurance-vie traditionnelle. Cela tient principalement au fait que Nalo investit sur des ETF alors que les banques traditionnelles ou en ligne investissent toujours sur des FCP.

En effet, ne vous fiez pas qu’aux frais de gestion affichés par la banque ou l’assureur (en général 0,8-0,9%) mais également aux frais ponctionnés directement sur vos Unités de Compte (UC) qui peuvent aller jusqu’à 2% par an…

Nous n’aborderons même pas les frais d’entrée, frais de sortie, etc…. ils sont inexistants.

Zero papier et une interface de suivi ergonomique

Nous sommes coutumier du 0 papier et des espaces clients dernier cri sur Jepargneenligne cependant il est toujours bon de rappeler que tous les assureurs/banques ne sont pas encore à la page. Chez Nalo pas de problème vous aurez accès à votre contrat et pourrez le consulter, modifier directement sur internet avec votre PC ou même votre smartphone.

La gestion multi-projets dans un seul contrat d’assurance-vie

Nalo offre la possibilité de scinder votre assurance-vie en plusieurs parties et de les investir dans des projets différents. C’est d’ailleurs l’un des rares à permettre cela : d’ordinaire la majorité des gérants vous demanderont d’ouvrir un contrat d’assurance-vie pour chaque projet.

L’intérêt de la gestion multi-projet est d’allouer son épargne dans différents projets sans avoir à changer de contrat d’assurance-vie. Outre le confort et la réactivité, vous ne perdez pas l’ancienneté de votre contrat.

Vous pourriez par exemple répartir votre contrat de la manière suivante :

- Une partie dédiée à une épargne de précaution

- Une autre pour épargner en vue d’une acquisition immobilière

- Le reste à placer pour un projet retraite, avec un horizon très long terme

Caractéristiques détaillées du contrat d’assurance-vie Nalo Patrimoine

|

|

|---|---|

| Informations générales | |

| Type de gestion | Gestion déléguée par profil |

| Nombre de profils | illimité |

| Ticket d'entrée | 1000€ |

| Nombre de clients à date | ND |

| Encours sous gestion | ND |

| Agréments | CIF Conseiller en Investissement Financier |

| Année de lancement commercial | 2017 |

| Enveloppes fiscales | |

| Compte titres | |

| PEA | |

| PERP | |

| Assurance vie | |

| Contrat de capitalisation | |

| Frais | |

| Frais enveloppe fiscale | 0,85% |

| Frais de gestion déléguée | 0,55% |

| Frais des UC | 0,2-0,3% (ETF) |

| Frais max/an | 1,65% |

| Mode de gestion | |

| Allocation des profils | Algorithmes quantitatifs + Comité d'investissement |

| Sous-jacents investis | 100% ETF |

| Nb lignes investies | 15-20/projet |

| Sous-jacents | Fond euros, actions, taux |

| Assurance vie | |

| Assureur | Generali |

| Fonds euro | Netissima / Eurossima |

| Unités de compte | 29 ETF |

| Pratique | |

| Souscription 100% digitale | |

| Conseiller dédié | |

| Ingénieurs patrimoniaux | |

| Moyen de comm. | mail, tchat, téléphone et rdv physique |

| Utilisation sur mobile | |

| Reporting | Oui (mensuel) |

Notre avis sur le contrat Nalo PatrimoineNalo patrimoine dispose des avantages des contrats d’assurance-vie 100% en ligne : frais réduits, réactivité et ergonomie. Nous apprécions particulièrement la gestion multi-projet qui permet de scinder l’épargne sur plusieurs projets sans changer de contrat. |

Performance : quels sont rendements de Nalo ?

Rappelons que Nalo propose 4 thématiques différentes : ISR, Standard, complément PEA et sans immobilier. Nous nous concentrons sur les 2 premières qui représente 90% des souscriptions chez Nalo, et présentons tout de suite les performances :

Les rendements du portefeuille ISR Nalo en 2022

Ce qui distingue Nalo de son concurrent direct Yomoni, c’est bien son portefeuille éco-responsable, investi majoritairement en actions Énergies renouvelables et valeurs Socialement responsables. Depuis, Yomoni en a lancé un similaire, mais que très récemment, et n’a donc pas encore un grand historique.

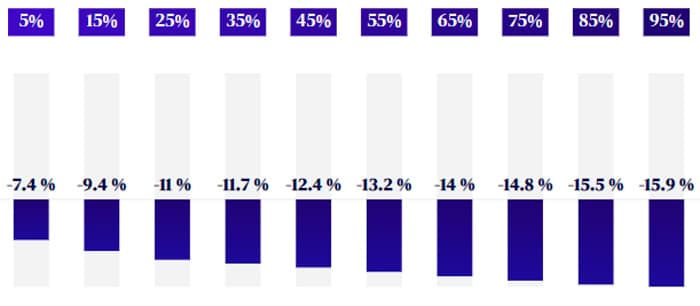

En 2022 le portefeuille ISR de Nalo a souffert de la situation économique comme tous les gérants. Rappelons en effet que toutes les bourses mondiales ont connu de fortes baisses. En cause : le grand retour de l’inflation, aggravée par la guerre en Ukraine. A titre de comparaison, l’indice S&P 500 a baissé de 19%, le Nasdaq de 33% ! Finalement Nalo ne s’en sort pas mal du tout, comme nous pouvons le voir dans ses résultats :

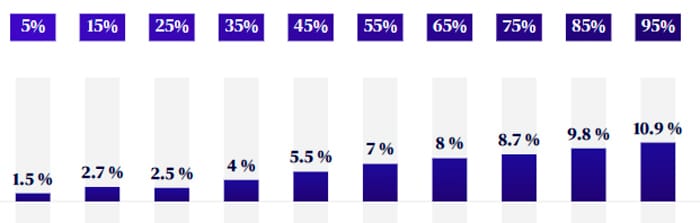

Les rendements du portefeuille ISR Nalo depuis sa création

Il convient de prendre un peu de hauteur : en Bourse, il y a forcément des mauvaises années. Il convient d’être patient et d’attendre que les marchés remontent, ce qu’ils ont toujours fait depuis un siècle !

Voici les performances des portefeuilles ISR Nalo depuis leur création en 2018, donc 5 années d’historique. Malgré une année 2022 compliquée, les performances globales sont très bonnes :

A défaut de pouvoir présenter les performances de tous ses portefeuilles (plusieurs centaines), Nalo présente celles de 10 portefeuilles standards, du moins risqué (5% d’actions présents dans le portefeuille) au plus risqué (95% d’actions).

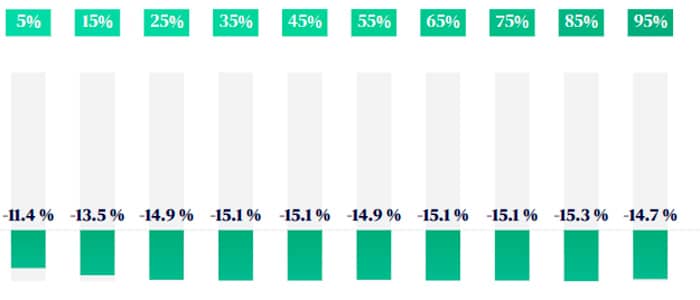

Les rendements du portefeuille standard Nalo en 2022

De la même manière que pour le portefeuille ISR, le portefeuille standard Nalo s’en est plutôt bien sorti compte tenu du contexte difficile sur les marchés boursiers :

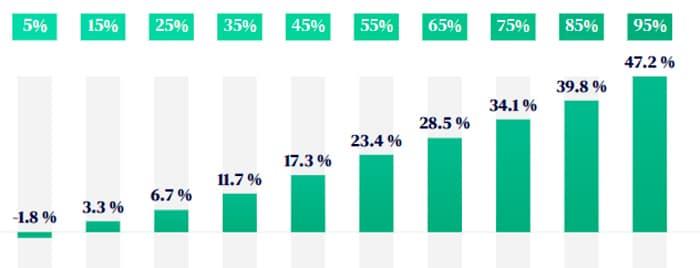

Les rendements du portefeuille standard Nalo depuis sa création

Pour se rendre compte de ce qu’à pu donner le portefeuille standard sur le long terme, voici les performances du 1er janvier 2018 au 31 décembre 2022, donc sur cinq ans :

Nalo Gestion privée, un service haut de gamme proposé aux clients fortunés

Nalo propose un accompagnement personnel des clients disposant de plus de 250 000 euros d’encours qui se verront proposer l’assistance d’un conseiller dédié qui pourra les accompagner sur leurs problématiques fiscales et patrimoniales et notamment: la réduction de l’impôt sur le revenu, l’investissement immobilier ou encore la préparation à la transmission patrimoniale. Ce conseil est assuré par l’équipe d’Albert d’Anthoüard qui justifie de 10 ans d’expérience dans la gestion de fortune notamment acquise chez Neuflize OBC.

Voici comment fonctionne Nalo Gestion Privée :

- Un conseiller Nalo s’entretien avec le client afin de comprendre sa situation patrimoniale et ses besoins

- Le conseiller fait une analyse approfondie pour trouver réponses et solutions aux problématiques du client

- Si besoin, il mettre en relation le client avec un spécialiste sélectionné par Nalo : avocat, notaire, expert immobilier, etc. Là encore, le service est gratuit du côté du robo-advisor ; vous ne réglez que les prestations du spécialiste dont les tarifs sont connus à l’avance

A noter par ailleurs que tous les clients peuvent bénéficier des conseils de l’équipe de gestion même s’ils ne bénéficieront pas d’un suivi aussi fin que les clients fortunés.

Notre avis sur Nalo Gestion PrivéeL’accès à ce service aux épargnants ayant au moins 250 000€ de patrimoine financier peut sembler restrictif au premier abord. Ce serait oublier que les Banques Privées traditionnelles sont bien plus sélectives, dans la mesure où elles ouvrent leurs portes à des personnes bien plus riches (généralement ceux qui justifient au minimum 1 million d’euros d’encours). Ajoutons à cela qu’elles appliquent des forfaits annuels et des frais exorbitants, alors que les services de Nalo Gestion Privée sont gratuits. |

Quel est notre avis sur la fintech Nalo ?

La fintech offre une alternative à WeSave et Yomoni les deux premiers robo-advisors à avoir proposé un service de gestion déléguée d’assurance-vie 2.0 basé sur les ETF et accessible à tous. Elle reprend tous les ingrédients ayant fait leur succès : frais réduits, interface soignée, souscription 0 papier et conseil.

Nalo se différencie tout de même en adoptant une stratégie de gestion par projet qui permet à l’épargnant de se reposer totalement sur l’équipe de gestion. On apprécie notamment la possibilité de pouvoir loger plusieurs projets au sein du même contrat, ce qui permet de ne pas multiplier les contrats.

Le nerf de la guerre reste la performance dans la gestion déléguée d’assurance-vie et nous ne pouvons pas encore nous prononcer sur ce point. Nous attendons avec impatience les premières statistiques de la Fintech !

Pour les personnes intéressées désirant en savoir plus sur les robo-advisors, n’hésitez pas à consulter notre comparatif détaillé:

Questions fréquentes

✅ Quel est notre avis sur Nalo ?

Nous pensons que Nalo est un gérant d’actif de bonne facture, qui propose un service de qualité. Le service client est compétent et réactif… nous recommandons sans hésiter ! D’ailleurs cela se ressent à travers les retours clients : 5 étoiles dans les avis Google !

✅ Quelles sont les performances de Nalo ?

Nalo a bien su tirer profit des rendements exceptionnels de la bourse sur l’année 2019 : de +6% à +30% en fonction du profil de risque. Par ailleurs il a bien géré l’année 2018 qui fut marqué par un sévère replis des marchés financiers. Selon l’équipe Nalo le robo-advisor devrait bien s’en sortir sur l’année 2020 malgré les turbulences de la crise sanitaire.

✅ Vaut-il mieux choisir Nalo ou Yomoni ?

Ces deux gérants d’actifs nouvelle génération, que l’on appelle robo-advisor, fonctionnent de manière identique, appliquent les mêmes tarifs et ont un service client de qualité similaire. Au final le choix de l’un ou l’autre portera sur leurs quelques différences :

Nalo propose de « l’investissement vert » en proposant des fonds labélisés ISR (investissement socialement responsable). Il a aussi l’avantage d’avoir une gestion multi-projets qui lui permet d’offrir une gestion personnalisée.

Quant à Yomoni, il axe sa stratégie sur sa gamme de service : Plan d’épargne en actions (PEA), Plan d’épargne retraite (PER), assurance-vie pour enfants, etc.

✅ Quels sont les tarifs de Nalo ?

Les frais annuels chez Nalo vont de 0,85% à 1,65% tout compris selon la composition de votre portefeuille d’assurance-vie. Cela correspond à un montant trois fois moins élevé que chez les gérants classiques. Par ailleurs elle ne facture aucun frais de versement, de frais de sortie ni de frais d’arbitrage.