Le crowdfunding a le vent en poupe et les plateformes poussent de tous les côtés. Des milliers d’investisseurs ont été séduits par cette nouvelle manière d’investir. Cependant entre le prêt, le don avec ou sans contrepartie, l’investissement en actions, il y a de quoi être un peu perdu. Afin que vous puissiez choisir le type d’investissement participatif qui vous vous convient le mieux, nous allons vous décrire les principales différences entre un prêt participatif ou Crowdlending et un investissement en action ou Crowdequity.

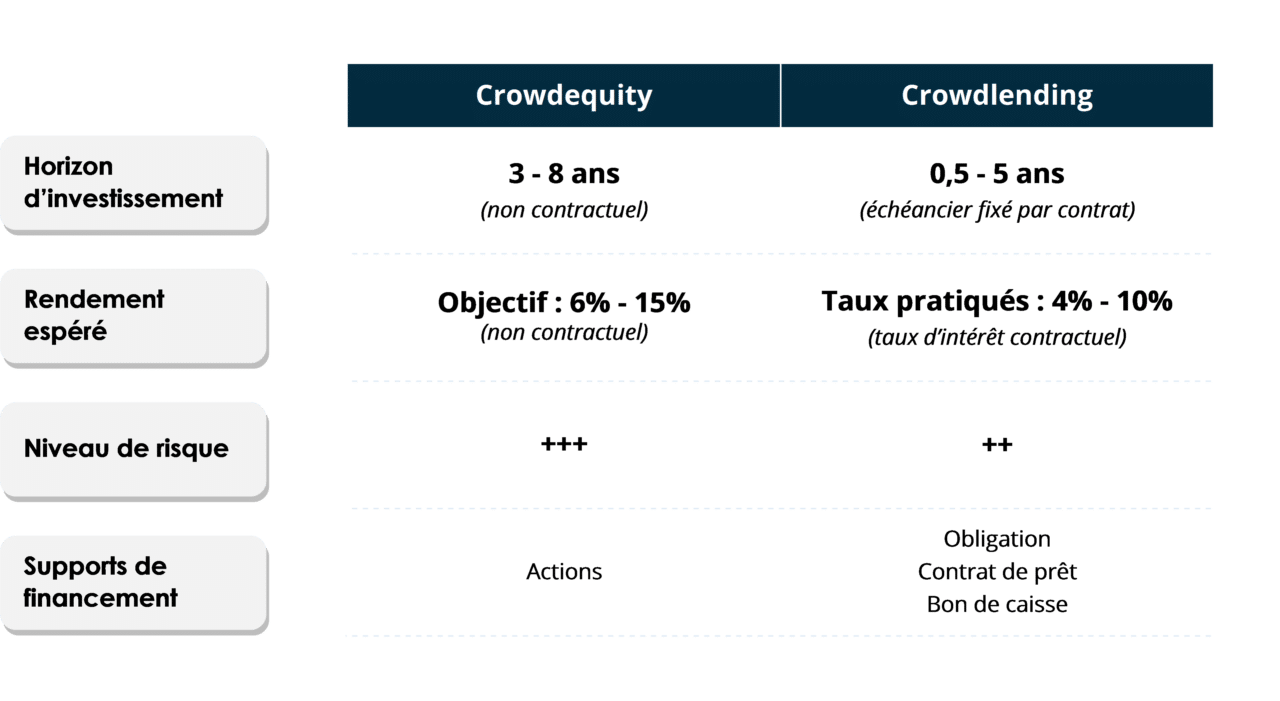

Principales caractéristiques du Crowdlending et du Crowdfunding en actions

Les principales différences entre Crowdlending et Crowdfunding

-

Les supports d’investissement

La principale différence entre le crowdequity et le crowdlending réside dans les supports de financement utilisés. Ainsi, le crowdlending a recours à des outils de financement de type « dette » ce qui implique qu’à la signature du contrat l’investisseur et le porteur de projet connaissent notamment l’échéancier de remboursement et le taux d’intérêt supporté.

En crowdequity, comme tout investissement en action dans une société non cotée, l’horizon et le rendement dépendront fortement de l’évolution du projet, du marché et des choix des managers. A noter cependant que des outils juridiques tels que le pacte d’actionnaires, permettront de « cadrer » ces sujets afin de protéger au mieux les investisseurs.

Dans le premier cas vous serez donc prêteur alors que dans le second vous serez actionnaire.

-

Le risque

Par définition, un investissement en action est plus risqué qu’un prêt. Pourquoi? Parce que lorsque vous investissez en action, la société ne s’engage pas à vous rembourser ou même à vous verser des dividendes. Au contraire, en Crowdlending, la société s’engage à vous rembourser dans les conditions fixées dans le contrat de prêt.

Au niveau juridique, il existe une différence notoire entre un prêteur et un actionnaire. En cas de difficultés financières, les prêteurs seront remboursés avant les actionnaires. En effet, les actionnaires sont les derniers remboursés après les salariés, les fournisseurs, l’Etat et les créanciers divers. Autrement dit, ils ne récupéreront rien dans la plupart des cas de faillite !

-

L’horizon d’investissement

Un investissement en Crowdlending est cadré et possède généralement un horizon de 12 à 48 mois. Concernant le financement participatif en actions rien n’est fixé. Le remboursement n’interviendra que si la société est rachetée par un tiers ou si les fondateurs décident de racheter vos parts. Cela peut donc être très long… voir ne jamais se produire ! A noter cependant que les plateformes rédigent des pactes d’actionnaire contraignant afin que les porteurs de projet favorisent la liquidité des investisseurs à partir de 5 ans.

-

La fiscalité

La plupart des investissements en equity crowdfunding sont éligibles à des avantages fiscaux au titre qu’ils représentent un investissement au capital de PME. Pour cela les sociétés doivent répondre à un certain nombre de critères qui seront validés par la plateforme.

Votre investissement vous permettra de bénéficier d’une réduction d’impôt à hauteur de :

- 18% du montant investi si vous êtes soumis à l’IR (loi Madelin) dans la limite de 9 000€ pour un célibataire (18 000€ pour un couple);

- 50% du montant investi si vous êtes soumis à l’ISF (loi TEPA) dans la limite de 45 000€ par foyer fiscal.

Attention, le bénéfice de ces dispositifs fiscaux est conditionné par la conservation de vos parts pendant les 5 exercices suivant votre année d’investissement (soit entre 5 et 6 ans de détention).

Au contraire, les prêts en Crowdlending ne bénéficient d’aucun avantage fiscal ! Les intérêts perçus seront taxés au barème de l’impôt sur le revenu, ce qui peut faire fondre significativement votre rendement net.

-

Rendement

En crowdlending, les taux pratiqué sont généralement compris entre 6 et 9%. Votre rendement est donc connu à l’avance. Attention cependant, certaines sociétés peuvent connaître des difficultés à rembourser leur emprunt. Ainsi nous vous conseillons de bien diversifier vos prêts, répartissez votre mise sur minimum 10 projets.

En crowdequity, vous pourrez aussi bien réaliser 3 fois votre mise que tout perdre. La volatilité des rendements sera donc beaucoup plus forte. Raison de plus pour bien choisir ses projets et diversifiez encore plus que sur le Crowdlending.

Au final, Crowdlending ou Crowdfunding ?

Cela dépendra de votre profil de risque, de votre horizon mais également de vos motivations. Si vous recherchez un avantage fiscal, alors le financement participatif en actions s’impose. Si vous désirez investir sur un horizon plutôt court (2 à 4 ans), alors optez plutôt pour le Crowdlending. Plus généralement, le risque sera moins élevé sur le crowdlending que le crowdequity. Dans tous les cas, diversifiez vos investissements au maximum !