Prêtez de l’argent aux entreprises grâce au Crowdlending !

millions € collectés par le crowdlending en 2015

Le crowdlending est une forme de financement participatif qui permet aux particuliers d’endosser le rôle du banquier en accordant un prêt à d’autres particuliers, des entreprises ou des organisations. Ces derniers s’engagent à rembourser leur dette selon des modalités fixées à l’avance.

Il existe 3 formes de crowdlending :

- Le prêt rémunéré aux particuliers, permet d’accorder un crédit sans passer par les banques à d’autres particuliers désirant financer un projet ;

- Le prêt rémunéré aux entreprises, permet de financer des PME afin de les soutenir dans leurs projets de croissance ;

- Le prêt non rémunéré, concerne surtout des projets sans but lucratif.

Malgré la jeunesse du crowdlending, la collecte a atteint près de 196 M€ en 2015, c’est deux fois plus qu’en 2014 ! Cela en fait le moyen de financement participatif le plus plébiscité, devant le don et le crowdequity.

Dans ce dossier, nous nous intéresserons aux prêts rémunérés aux entreprises (ou crowdlending Pto B). Un autre dossier traite du prêt entre particuliers qui s’avère assez différent.

Qu’est-ce que le crowdlending aux entreprises ?

Le crowdlending aux entreprises en quelques mots

Apparu fin 2013 avec Unilend, le crowdlending aux entreprises est rapidement devenu un moyen de financement alternatif intéressant aussi bien pour les porteurs de projets que pour les prêteurs.

Pour les entreprises, c’est un moyen d’obtenir un crédit sans passer par le circuit de financement traditionnel. Côté prêteur, il s’agit d’un bon moyen de dynamiser et diversifier son épargne dans une période de taux très bas.

La collecte a atteint 55,7 M€ en 2015, un niveau stable par rapport à 2014. Il existe aujourd’hui près d’une vingtaine de plateformes dédiées, dont les plus connues sont Lendix, Unilend et Lendopolis.

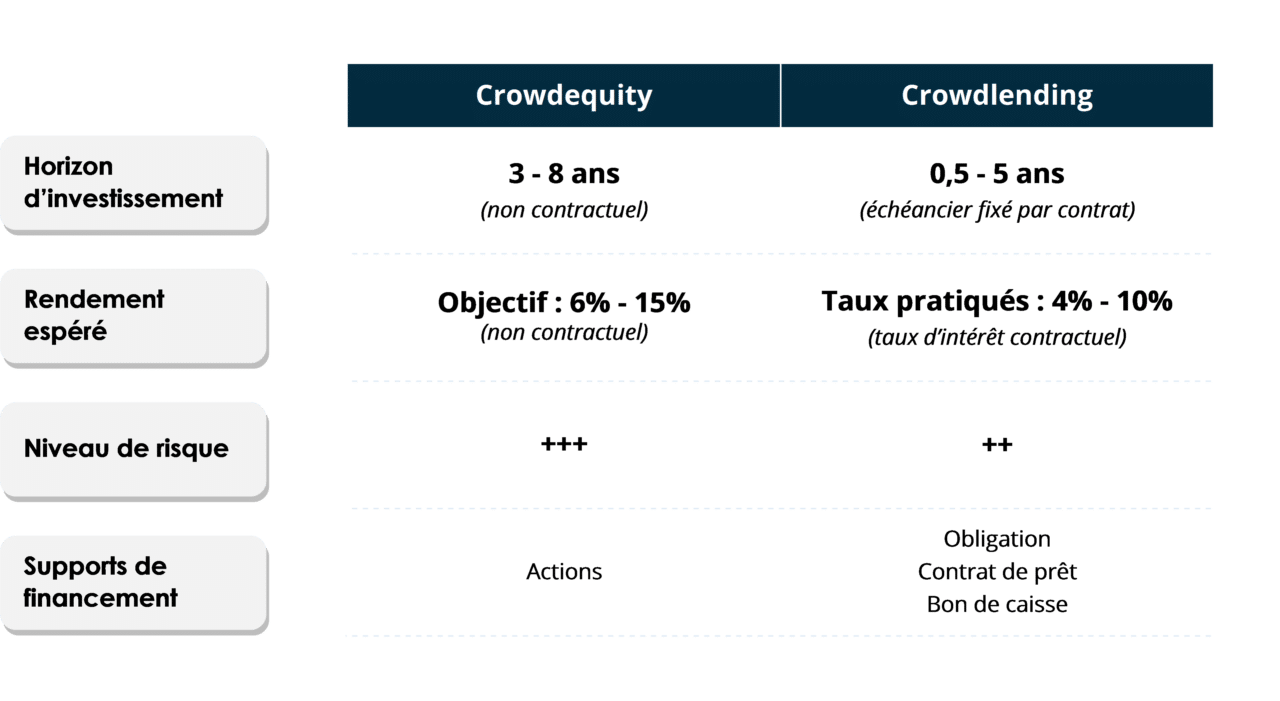

Ci-dessous les principales différences entre crowdlending et crowdfunding :

La principale différence entre le crowdlending et le crowdequity réside dans les supports de financement utilisés. Ainsi, le crowdequity a recours à un outil de financement de type « action » ce qui implique que l’horizon et le rendement dépendront fortement de l’évolution du projet, du marché et des choix des managers.

En crowdlending tout est fixé à l’avance, comme tout financement de type « dette », l’investisseur et le porteur de projet connaissent notamment l’échéancier de remboursement et le taux d’intérêt supporté.

En crowdlending, le rendement ne dépend pas de l’évolution du projet. L’investisseur ne gagnera pas plus si le projet connait le succès, mais ne gagnera pas moins dans le cas contraire, sauf bien sûr si l’entreprise fait faillite.

Quels projets pourrez-vous financer ?

Le filtrage des projets

Si de nombreuses sociétés peuvent prétendre à un financement en crowdlending, il existe des barrières venant de la réglementation d’une part, et des critères de sélection spécifiques à chaque plateforme d’autre part.

Tout d’abord, les entreprises candidates doivent être domiciliées en France et immatriculées au Registre du commerce et des sociétés (RCS). Elles doivent également avoir clôturé plusieurs exercices comptables (entre deux et quatre selon les plateformes) ce qui évincera d’office les jeunes start-ups.

Ensuite, les entreprises éligibles déposent leurs dossiers de candidature auprès d’une plateforme. Celle-ci est chargée de l’étudier, le contrôler et le valider. Cette phase appelée « due diligence » consiste à valider les informations fournies par l’entreprise candidate et à évaluer si elle sera bien capable de rembourser son emprunt. Les plateformes s’attarderont notamment à étudier la performance et la solidité financière, le marché et la qualité de l’équipe dirigeante. Certaines plateformes comme Unilend ou Lendopolis apposent une note au projet, qui sert d’indication aux investisseurs et aide à déterminer le taux d’intérêt.

Enfin, une fois le dossier validé, celui-ci est mis en ligne sur la plateforme et présenté aux investisseurs potentiels. A l’issu de quelques mois, si la collecte n’atteint pas son objectif, l’investisseur se verra intégralement remboursé.

Les différentes typologies de projets

En grande majorité, les projets sont portés par des entreprise cherchant à financer leur développement (développement à l’international, investissements commerciaux, etc.) ou leurs investissements matériels (outil de production, immobilier, etc.). Ces entreprises sont généralement des PME, suffisamment saines pour pouvoir être sélectionnées par les plateformes mais trop petites pour profiter pleinement des moyens de financement traditionnels.

Les différentes formes de prêt

- Le prêt participatif

Le prêt participatif est un prêt amortissable : le prêteur reçoit chaque mois un remboursement comprenant la somme prêtée et les intérêts. Il s’agit d’une forme de prêt simple et réglementée, qui sécurise bien les investissements des particuliers.

- L’obligation

L’obligation est une forme de financement flexible et moins réglementée que le prêt participatif, qui permet aux entreprises de fixer librement les modalités de remboursement du capital et des intérêts. Le capital peut par exemple être remboursé tous les mois, tous les six mois, voire à l’échéance du prêt. Ce support est principalement utilisé pour les projets de crowdlending immobilier.

- Les bons de caisse

Le bon de caisse est un « titre représentatif d’une reconnaissance de dette » dont le capital et les intérêts dus sont payés au prêteur mensuellement ou à l’échéance. Il est apprécié car il ne fixe aucune limite de prêt !

Les bons de caisses utilisés par les plateformes de crowdlending vont devenir des « minibons » à partir du 1er octobre 2016, et seront beaucoup mieux encadré.

Voici les principales caractéristiques de chacun de ces supports :

Les différentes étapes de l’investissement

Etape 1 : l’inscription

Vous devez tout d’abord vous inscrire et renseigner votre profil.

Les plateformes de prêt participatif vous demanderont de justifier votre identité, fournir un RIB et remplir un QCM généralement simple pour déterminer votre capacité d’investissement.

En revanche, les plateformes de prêt par obligations ou bon de caisse vous demanderont de renseigner votre identité, votre situation patrimoniale ainsi que votre expérience en tant qu’investisseur. Si ces formalités peuvent vous sembler ennuyeuses voire intrusives sachez que c’est une obligation réglementaire (formulaire KYC pour « Know Your Customer ») et qu’une plateforme ne respectant pas cette obligation est hors la loi.

L’inscription vous permettra d’avoir accès à davantage d’information sur les projets en cours.

Etape 2 : la sélection du projet

Une fois inscrit, vous pouvez choisir un projet et avoir un accès complet à son dossier, qui comprendra notamment ses comptes financiers.

Le choix du ou des projets soutenus dépendra d’abord de votre sensibilité à certains sujets et de votre expérience personnelle. Bien prêter est un métier, c’est pourquoi la plateforme réalisera un certain nombre de validations (cf Due Diligences) et d’analyses afin de vous permettre d’investir en connaissance de cause. Ces travaux ne vous dispensent pas d’un réel travail d’analyse et si nous ne devions vous donner qu’un conseil, il serait de ne jamais prêter à une entreprise dont vous ne comprenez pas son activité !

Etape 3 : la promesse de prêt

Lorsque vous prêtez, votre argent est transféré sur un compte séquestre géré par un établissement de paiement auquel ni l’entreprise, ni la plateforme n’a accès. Les montants seront transférés une fois l’opération validée. Il ne s’agit à ce stade que d’une promesse de prêt, la concrétisation de l’opération étant soumise à l’atteinte de l’objectif de collecte.

Vous pouvez généralement régler par carte bancaire, virement ou chèque. Attention : vous ne pouvez pas demander le remboursement des sommes prêtées avant la fin de la durée du prêt !

Etape 4 : le prêt, le suivi et les remboursements

Enfin, une fois l’opération validée, les fonds seront virés du compte séquestre vers la société financée. Le processus de remboursement est alors engagé.

Les flux de remboursement sont versés directement sur le compte que vous détenez sur la plateforme. Vous pouvez alors prêter de nouveau ou les récupérer gratuitement sur votre compte en banque.

Dans certains cas, l’entreprise peut rembourser par anticipation le capital restant dû. Sur certaines plateformes, vous recevrez dans ce cas des indemnisations (jusqu’à 4% du capital restant dû chez Lendix par exemple).

Quel rendement espérer ?

La détermination du taux d’intérêt

Le taux d’intérêt rémunère la durée pendant laquelle le prêteur est privé de son argent et le risque qu’il prend. Le taux d’intérêt sera donc fonction du risque de non remboursement et de l’horizon du prêt.

Les plateformes crowdlending ne déterminent pas le taux d’intérêt d’un projet de la même manière. Il existe 2 méthodes :

- Le système des taux fixes : la plateforme analyse le risque du projet et détermine son taux d’intérêt. Ce système est utilisé par la plupart des plateformes, comme Lendopolis et Pretup ;

- Le système des enchères inversées : la plateforme laisse les prêteurs déterminer le taux par un système d’enchères où seules les meilleures offres de taux sont retenues (les plus basses). Ce système est utilisé par Unilend.

Que gagnent les investisseurs ?

Les plateformes de crowdlending sont tenues de publier les performances de leurs projets, notamment le taux d’intérêt moyen des prêts :

On note également une certaine disparité dans les taux moyens pratiqués. Lendix offre des taux plus bas que ses 3 principaux concurrents certainement parce que les projets proposés présentent un risque inférieur, un horizon plus court ou des conditions de financement plus favorables.

Les taux rémunèrent-ils bien le risque pris ?

Difficile de définir le juste rendement du risque! Cependant il nous semble pertinent de comparer les taux pratiqués avec :

- Le taux de financement moyen des PME ayant plus de trois ans d’historique publié par la Banque de France

- Le taux de défaillance des emprunteurs fournis par les plateformes (obligation réglementaire)

Le Crowdlending plus cher que le financement bancaire traditionnel ?

Les prêteurs particuliers seraient ils plus exigeants que les banquiers? Pourquoi les sociétés auraient donc intérêt à solliciter le Crowdlending? Il est certain que le Crowdlending est plus cher que le financement bancaire traditionnel mais cela est du à plusieurs raisons :

- Contrairement aux banques, les contrats de prêt en financement participatif n’implique pas de clauses de garantie, de nantissement ou autre. Cela signifie qu’en cas de défaillance, les prêteurs ne pourront pas saisir les biens de la société ou que le chef d’entreprise ne devra pas rembourser l’emprunt sur ses fonds personnels.

- Le deuxième point concerne la typologie des projets financés. Il s’agit souvent de projets n’impliquant pas une contrepartie matérielle. Ainsi vous financerez les besoins d’exploitation, une campagne marketing, un plan de développement international mais rarement un bien immobilier ou un autre actif dont la valeur intrinsèque rassure le banquier (qui s’en saisira pour le revendre en cas de défaillance).

- Enfin, les banquiers sont parfois très frileux et peuvent refuser de financer certaines sociétés car elles sont trop jeunes, trop petites ou parce qu’elles ont connu un dernier exercice difficile. Ces sociétés, même si toujours solvables, sont plus risquées que les sociétés ayant accès aux financements bancaires.

Cela signifie-t-il qu’il n’y a que des projets risqués ou des sociétés fragiles à financer ? Non rassurez-vous, de nombreuses sociétés en bonne société financière utilise le crowdfunding comme un moyen de financement complémentaire mais également comme un outil de communication auprès du public !

Quels sont les taux de défaut du Crowdlending?

Premièrement il est important de pointer que la publication des taux de défaillance est une obligation réglementaire. force est de constater que toutes les plateformes ne sont pas en conformité avec la loi!

Sur notre échantillon nous constatons que le taux de défaillance moyen se situe autour de 2,5%, ce taux peut paraître élevé par rapport au taux de défaut sur les emprunts immobiliers par exemple (0.5% de défaut en France), cependant il est important de noter que la France est championne du monde dans ce domaine (autour de 5% de défaillance en Grande Bretagne par exemple.) Dans ces conditions, il semble que 2.5% soit un taux de défaut tout à fait acceptable!

Rapporté au taux d’intérêt moyen, ce taux de défaut fait apparaître un taux de rendement net moyen de 4.7%. Ce taux reste donc bien supérieur au taux moyen des financements bancaires octroyés aux PME et nous semble être un taux intéressant pour les prêteurs.

A noter, que Lendix n’a, à ce jour, pas déclaré de défaut mais a cependant du faire face à un incident de paiement de la société Qualiop. Afin de recouvrer le paiement, la plateforme a tout simplement racheté les créances de ses investisseurs afin de se charger elle même du recouvrement! Rassurant pour les prêteurs, bien que cela ne nous semble pas être une solution pérenne.

Par ailleurs, on notera que Lendix possède le taux d’intérêt brut moyen le plus faible des plateformes citées (6.33%) cependant elle possède le meilleur taux net de défaut ce qui semble confirmer le niveau de risque inférieur des projets proposés par la plateforme. A l’opposé, Unilend semble souffrir d’un taux de défaut important, sa stratégie de croissance ambitieuse a probablement induit une augmentation du risque.

Notre conseil : diversifiez vos prêts! Ne placez jamais toutes vos billes dans le même sac. Nous vous recommandons de répartir votre enveloppe sur une dizaine de projets au minimum, une vingtaine nous semblant même être préférable afin d’obtenir une diversification du risque satisfaisante.

Une fiscalité à prendre en compte dans le calcul du rendement du Crowdlending

Les investissements en crowdlending ne bénéficient pas d’avantages fiscaux (contrairement au crowdequity). La fiscalité peut donc avoir un impact non négligeable sur votre rendement !

Les intérêts que vous touchez sont :

- Imposables au barème progressif de l’impôt sur le revenu ou au taux forfaitaire de 24% des intérêts (intéressant si vous disposez d’un taux marginal d’imposition de 30% minimum) ;

- Soumis aux prélèvements sociaux, à hauteur de 15,5% des intérêts.

A noter qu’à chaque versement d’intérêt, ces deux impôts sont prélevés à la source par l’établissement de paiement (24%+15.5% soit 39.5%). Ce prélèvement vient ensuite en réduction du montant de votre impôt sur le revenu payé l’année suivante ou vous est remboursable en cas d’excédent. Une exception existe toutefois : si votre revenu fiscal de référence ne dépasse pas €25 000 (€50 000 pour un couple), vous pouvez être dispensé du prélèvement de 24%.

L’imputation des pertes en capital

Le dispositif fiscal français vous permet de payer des impôts uniquement sur vos gains nets : si vous subissez une perte en capital (une des sociétés financée a par exemple fait faillite), vous pouvez déduire votre perte sur l’impôt de vos prochains intérêts.

- Cela concerne les prêts réalisés à partir du 1er janvier 2016 ;

- Les pertes en capital sont déductibles au titre de l’impôt sur le revenu des intérêts reçus au cours de la même année ou au cours des 5 années suivantes sur des prêts de même nature et jusqu’à 1 000 euros par prêt.

Attention cette imputation des pertes en capital n’est valable que pour les prêts octroyés sous forme de prêts participatifs (obligations et bons de caisse non éligibles) !

Quels sont les risques ?

Le risque de non remboursement

Le principal risque est naturellement le risque de défaillance de l’emprunteur. Dans ce cas, au mieux l’investisseur perdra tout ou partie des intérêts qui lui ont été promis, au pire il subira une perte en capital.

On parle de perte en capital dès lors que la somme remboursée est inférieure à la somme prêtée. Il est donc important que vous analysiez convenablement le projet. La perte ne pourra cependant pas excéder la mise de départ.

Les procédures en cas de défaut

Qu’en est-il de l’épineuse question de la défaillance de l’emprunteur ? Dans un premier temps, la plupart des plateformes tentent de réclamer à l’amiable les sommes dues.

Si la procédure à l’amiable échoue, on entre alors dans une procédure de recouvrement. Si certaines plateformes mandatent une société de recouvrement pour le compte des prêteurs, d’autres en revanche ne font que proposer une société de recouvrement à leurs clients.

Si le recouvrement amiable ne suffit pas, s’engage alors la procédure collective. Attention : dans ce cas, la réglementation ne permet pas à la plateforme de vous représenter ou de mandater quelqu’un pour le faire ! C’est en effet aux prêteurs de gérer eux-mêmes cette situation délicate.

Que se passe-t-il en cas de faillite ?

En cas de faillite, la société est démembrée et liquidée. Les revenus tirés de la vente de ses actifs servent à rembourser le passif, autrement dit tous ceux à qui la société doit de l’argent.

En premier lieu, ce sont les salariés qui seront payés, viendront ensuite l’Etat, les organismes sociaux, les créanciers ayant pris des garanties, et enfin les fournisseurs.

Dans un second temps, seront remboursées les dettes financières contractées par la société, parmi lesquelles les dettes bancaires et les dettes crowdlending.

Enfin, s’il reste quelque chose, les actionnaires pourront se payer.

Le risque de liquidité

Comme tout investissement dans une société non cotée, le Crowdlending est un placement illiquide ce qui signifie qu’en cas de besoin, il vous sera très compliqué de céder votre créance pour récupérer votre argent. Ainsi, nous vous conseillons de ne placer que de l’argent dont vous êtes certain de ne pas avoir besoin à court terme !

Comment bien choisir sa plateforme de Crowdlending ?

Qui sont les acteurs en crowdlending aux entreprises ?

Apparu fin 2013 en France avec Unilend, les plateformes de crowdlending aux entreprises sont progessivement apparues dans l’Hexagone. Depuis, de nouveaux entrants tentent régulièrement de trouver leur place. Ils seraient en tout une trentaine aujourd’hui en France dont voici les principaux.

Comment sélectionner sa plateforme de Crowdfunding ?

- Types de projets

Chaque plateforme est plus ou moins spécialisée, ainsi elle pourra ne proposer qu’un type de financement (don, obligation, actions, etc). Concernant les secteurs d’activité ou la thématique d’investissement, les principales plateformes sont plutôt généralistes mais de nombreux nouveaux entrants ont fait le choix de se spécialiser. Ainsi Lendosphère ne proposera que des projets développement durable, Hexagon-e des projets immobiliers et Blue Bees des projets relatifs à l’agriculture.

- Accompagnement en cas de défaut d’une société financée

Comme nous l’avons indiqué plus haut, les pratiques relatives au suivi des remboursements varient selon les plateformes. Privilégiez les plateformes qui vous suivent et mandateront, en cas de besoin, une société de recouvrement. Certaines plateformes ont même des partenariats (MCS pour Unilend ou Instrum Justitia pour Bolden par exemple).

N’oubliez pas qu’en cas de procédure collective, la réglementation interdit aux plateformes de vous représenter. Vous devrez gérer cette situation seul ! Heureusement, la plupart des plateformes vous accompagneront dans toutes les démarches à suivre.

- Les indemnités de remboursement anticipé

Il arrive que l’entreprise décide de vous rembourser par anticipation le capital restant dû. Certaines plateformes prévoient une indemnisation dans ce cas, à l’instar de Lendix et Lendosphère qui vous feront gagner respectivement 4% et 3% du capital restant dû. En revanche, certaines comme Unilend ou Lendopolis ne vous accorderont pas ce bonus !

- Les intérêts de retard

Si l’entreprise accuse un retard de paiement, elle sera sanctionnée et devra payer des intérêts de retard, généralement entre 3 et 5% du montant restant dû. De la même manière que pour les indemnités de remboursement anticipé, certaines plateformes vous rétrocéderont ces intérêts, tandis que d’autres les garderont pour elles. Vérifiez bien ce point dans les conditions générales d’utilisations de la plateforme, vous trouverez généralement le lien en bas du site !

- Les formes de prêt

Comme nous avons vu plus haut, il existe plusieurs formes de prêt. Les prêts participatifs sont les mieux encadrés par la réglementation, mais limite votre apport à €2 000. Si vous souhaitez investir au-delà, optez pour les obligations ou les bons de caisse (qui seront bientôt remplacés par les « minibons »).

Notre conseil : si vous optez pour un prêt par obligation ou bon de caisse, soyez vigilant quant au mode de remboursement ! En effet, ces supports peuvent induire un remboursement du capital in fine, un paiement mensuel des intérêts seulement ou autres. Validez donc bien que les conditions de remboursement sont adaptées à vos attentes et vos besoins !

- Coût des plateformes de Crowdfunding

De manière générale, les plateformes de crowdlending se rémunèrent en prélevant un pourcentage sur le montant collecté, autour de 4%.

- Validez le statut de votre plateforme !

Les activités de Crowdfunding bénéficient d’un cadre réglementaire spécifique depuis 2014. Toutes les plateformes doivent être agréées par une autorité compétente (AMF/ACPR) et posséder l’un des deux statuts suivants :

- Le statut d’Intermédiaire en Financement Participatif (IFP)

- Le statut de Conseiller en Investissement Participatif (CIP)

Si vous ne visualisez ni le statut de la plateforme ni le logo, n’hésitez pas à consulter les mentions légales du site (en général accessibles via un raccourci en bas de page).

Enfin, sachez que toutes les plateformes doivent être immatriculées auprès du registre de l’ORIAS (registre des intermédiaires financiers). N’hésitez pas à le consulter en cas de doute !

Conclusion

Le crowdlending permet de démocratiser l’octroi de crédit aux entreprises, domaine jusqu’alors réservé aux banques.

Cette nouvelle forme d’investissement séduit un nombre croissant de petits porteurs en offrant notamment la possibilité d’investir dans des projets qui vous tiennent à cœur et donc de donner du sens à votre épargne.

Toutefois, comme tout prêt, le crowdlending présente des risques, qu’il faut garder à l’esprit au moment de se lancer dans l’aventure.

Je me suis lancé dans le crowdleding il y a un deux ans, j’ai eu le temps de tester des plateformes sympas comme wesharebonds et lookandfin, cependant il y en a d’autres (dont je tairai le nom) qui sont bien moins sérieuses. Je peux juste vous conseiller de bien vous renseigner avant de passer à l’acte !