Synthèse de notre avis sur Primovie

Primovie est une SCPI gérée par Primonial, un des principaux gérants de patrimoine en France. Lancée en 2012, cette SCPI investit majoritairement dans les secteurs de la santé et l’éducation (cliniques, EHPAD, crèches, résidences étudiantes…) et réalise chaque année près de +5% de rendement. Ses performances et la notoriété de la société qui la gère lui ont permis de récolter plus de 1,85 milliards d’euros auprès de nombreux souscripteurs particuliers et professionnels. Cette capitalisation en fait l’une des plus grandes SCPI françaises, derrière Immorente.

En résumé, nous pouvons dire que Primovie :

- Réalise de bons rendements qui sont supérieurs à la moyenne du marché, depuis son lancement en 2012 ;

- A réussi à se constituer un patrimoine bien diversifié et peu corrélé à l’activité économique (autrement dit, elle devrait bien résister en cas de crise économique) ;

- Applique des frais raisonnables par rapport à de nombreux concurrents

Primovie est une SCPI que nous avons remarqué lorsque nous avons comparé les SCPI 2018. Après avoir décortiqué et analysé ce fonds immobilier (voir plus bas), nous pensons qu’elle fait partie des meilleures « Pierres Papiers » du marché. Il s’agit d’un excellent placement sur le long terme.

| Informations générales | |

| Nom de la SCPI | Primovie |

| Type de SCPI | Rendement |

| Catégorie | Spécialisée : Santé, éducation, bureau |

| Capitalisation | 1 850 m€ |

| Société de gestion | Primonial REIM |

| Rendement et frais | |

| Rendement en 2017 | +4,71% net de frais de gestion |

| Valeur des parts sur 5 ans | +3,13% |

| TRI 5 ans | +4,41% |

| Frais de souscription | 9,2% |

| Frais de gestion | 12% |

| Patrimoine | |

| # immeubles détenus | 95 |

| Zone géographique | France, Zone Euro |

| Taux d'occupation | 98% |

| Conditions de souscription | |

| Minimum de souscription | 10 part |

| Prix d'une part | 203€ |

| Souscription 100% en ligne | |

| Assurance-vie | |

| Démembrement possible | |

| Notes attribuées | |

| Rendements | 8/10 |

| Patrimoine | 9/10 |

| Frais et ratios | 8/10 |

| Stratégie | 9/10 |

Détails et avis sur ce placement en 2018

Performances et rendements

| 2013 | 2014 | 2015 | 2016 | 2017 | |

| Dividendes distribués |

9,7€ | 9,7€ | 9,6€ | 9,6€ | 9,6€ |

| Prix des parts |

191€ | 191€ | 191€ | 191€ | 203€ |

| TDVM | 5,1% | 5,1% | 5,0% | 5,0% | 4,7% |

| TRI 5 ans |

+4,41% | ||||

| Croissance annuelle des parts |

+1,53% |

Quel est notre avis sur les rendements ?

Depuis son lancement, Primovie a réalisé environ +5% de rendement chaque année. Il s’agit d’un niveau élevé puisqu’en moyenne les SCPI génèrent entre +3% et +4%. Les dividendes distribués sont très stables, de même que le prix des parts qui a connu sa première revalorisation en 2017 (+6%).

Le TRI sur 5 ans est élevé pour une « Pierre Papier » : +4,41% ! Ce taux prend en compte :

1/ Les flux entrants : dividendes reçus, prix de vente au bout de 5 ans

2/ Les flux sortants : prix d’achat, frais de sortie

3/ Le délai de jouissance, c’est à dire dit l’écart entre le moment où vous achetez votre part et le premier versement. Il est de 3 mois, ce qui est un délai raisonnable

Patrimoine immobilier

| Nombre d’immeubles | 95 | |

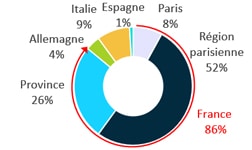

| Répartition géographique |  |

|

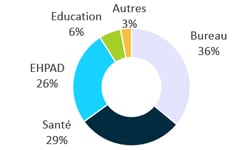

| Répartition par catégorie |

La catégorie « autres » comprends : des crèches, pépinières d’entreprises et résidences étudiantes |

|

| Carte |  |

|

| Acquisition | Acquisitions en 2017 pour 900m€ | |

| Nombre de locataires | 229 en janvier 2018 | |

| Durée moyenne des baux | 8,6 ans en janvier 2018 | |

Quel est notre avis sur le patrimoine immobilier ?

Primovie est une SCPI « spécialisée », car elle cible principalement les actifs immobiliers loués à des acteurs de la santé (cliniques, cabinets médicaux, laboratoires), de l’éducation (crèches, centres de formation, résidences étudiantes) ainsi que des Maisons de retraite (EHPAD, résidences pour personnes âgées). Il s’agit de secteurs très dynamiques, portés par la démographie (hausse de la natalité, vieillissement de la population) mais sont dé-corrélés de l’activité économique ; autrement dit, Primovie devrait mieux supporter les crises économiques par rapport à une SCPI investie à 100% dans des bureaux.

Primovie investi également dans l’immobilier de bureaux « classiques » (immeubles à la Défense par exemple), qui à l’inverse est très lié à l’activité économique et peu à la démographie. Grâce à une capitalisation de plus de 1 850 millions d’euros, cette Pierre-Papier a investi dans une centaine d’immeubles.

Nous pensons que le patrimoine immobilier de Primovie :

1/ Est bien diversifié géographiquement, avec une présence à l’étranger (ce qui n’est pas le cas chez la plupart des SCPI) ;

2/ Possède une bonne diversification sectorielle : les 2/3 de son patrimoine est investi dans l’éducation et la santé (très sensible à la démographie, mais pas aux cycles économiques), tandis que l’autre tiers est investi dans des bureaux (très sensible aux cycles économiques, mais pas à la démographie)…

Exemple de biens immobiliers détenus :

Frais et principaux ratios

Frais |

|

| Frais de dossier |

Gratuit |

| Frais d’entrée |

Gratuit |

| Frais de souscription

(appliqués à la sortie) |

9,15% |

| Frais de gestion |

12% |

Principaux ratios

|

|

| Taux d’occupation financier | 98,8% |

| Provision pour travaux | 6,2% |

| Report à nouveau |

1,3% |

| Rapport Prix / Valeur de réalisation |

103% |

Quel est notre avis sur les ratios et les frais ?

Primovie pratique des frais de souscription peu élevés pour une SCPI, ce qui est un excellent point ! Quant aux frais de gestion, ils ont peu d’importance pour l’investisseur dans la mesure où les performances publiées sont nets de ces frais.

Concernant les principaux ratios : ils sont satisfaisants, mis à part le RAN qui nous semble un peu faible… Consultez notre article comment choisir une SCPI pour en savoir plus sur l’interprétation de ces ratios.

Objectifs de la SCPI

| Stratégie d’investissement |

Constitution d’un patrimoine immobilier peu corrélé aux cycles économiques | |

| Zone géographique | France Zone Euro (max. 25%) |

|

| Composition du portefeuille |

Bureaux : 36% Santé/éducation : 64% |

|

| Objectif de performance | +5%/an | |

| Société de gestion |

Primonial REIM | |

Quel est notre avis sur la stratégie de la société de gestion ?

La société de gestion Primonial REIM (qui gère également la SCPI Patrimmo Commerce) cherche à se constituer un patrimoine immobilier bien diversifié et relativement peu corrélé à l’activité économique. La constitution cible de son patrimoine est : 2/3 de bâtiments liés à la santé et l’éducation, et 1/3 de bureaux.

Elle ne se limite pas à une catégorie d’immeuble : il peu s’agir de résidences, de cabinets, de laboratoires, de commerces, etc.

Concernant la zone géographique : la société de gestion privilégie les zones à fortes densité de populations (grandes villes, région parisienne…). Toutefois, elle ne souhaite pas investir plus de 25% des fonds à l’étranger.

Cette stratégie semble payer, puisque la SCPI a toujours réalisé de belles performances depuis son lancement.

impossible de me connecter sur mon espace, malgré les différents mots de passe transmis depuis plus d’un mois et impossible d’avoir la Hotline au tel; et ne répondent pas aux mails